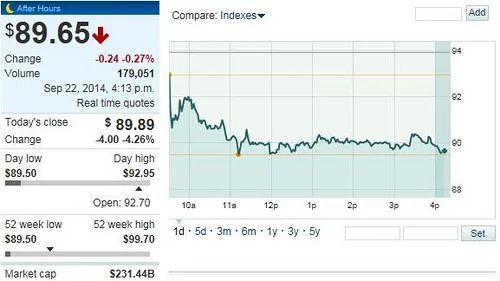

9月23日,受承销商行使超配权及大盘走势影响,挂牌交易第二日,阿里巴巴股价大跌4.26%,收报89.89美元。经济数据表明美国8月经济活动下滑,中国官员的最新表态显示愿意忍受更缓慢一些的经济增长,引发了市场对全球经济增长前景的担忧情绪。美国股市周一收低,道指跌逾百点,纳指下挫1.14%。

阿里巴巴最大两家股东股价表现亦不乐观:雅虎跌5.59%,软银大跌6%。软银持有上市后的阿里巴巴约32%的股权,是第一大股东,软银掌门人孙正义表示,希望未来还能够增加阿里巴巴的持股比例。雅虎在此次上市中抛售阿里巴巴4.9%的股权,目前持有阿里巴巴约16.3%的股权。

周一盘前,阿里巴巴公告称,其IPO承销商已完全行使了4801.59万股超额配售权。加上之前通过IPO融得的218亿美元,阿里巴巴此次总计融资250.3亿美元,成为了美国历史上最大规模的IPO。

阿里巴巴还宣布,在此次IPO中,支付给承销商的承销佣金为3.004亿美元,占IPO融资规模的1.2%。在这3亿美元的佣金中,基于在IPO中所出售股票数量,其中的1.218亿美元将由阿里巴巴支付,剩余1.786亿美元将由售股股东支付。

上周五,阿里巴巴赴美上市,首日大涨38%,报收于93.89美元,当日最低价为89.95美元,最高价为99.70美元。

名词解释:超额配售选择权

超额配售选择权,是指发行人授予主承销商的一项选择权,比如获此授权的主承销商按同一发行价格超额发售不超过包销数额15%的股份,即主承销商按不超过包销数额115%的股份向投资者发售。在股票上市之日起30日内,主承销商有权根据市场情况选择从集中竞价交易市场购买发行人股票,或者要求发行人增发股票,分配给对此超额发售部分提出认购申请的投资者。

在超额配售选择权行使期内,如果发行人股票的市场交易价格低于发行价格,主承销商用超额发售股票获得的资金,按不高于发行价的价格从集中竞价交易市场购买发行人的股票,分配给提出认购申请的投资者;如果发行人股票的市场交易价格高于发行价格,主承销商可以根据授权要求发行人增发股票,分配给提出认购申请的投资者,发行人获得发行此部分新股所募集的资金。

主承销商行使超额配售选择权,可以根据市场情况一次或分次进行,从集中竞价交易市场购买发行人股票所发生的费用由主承销商承担。