2008年9月10日,雷曼宣布三季度财报巨亏39亿美元,五天后申请破产保护,一代华尔街巨擘轰然倒地。

七年之后的本周三,德国最大的银行德意志银行意外宣布三季度将出现62亿欧元巨亏,全球市场一片哗然。

事实上,从今年6月开始,关于德银是否会成为“第二个雷曼”的争论就不断涌现。当时,德银一季度盈利不佳,高层巨震,两个CEO离职。随后公布的二季度盈利7.96亿欧元也不如人意。

三季度再现如此严重亏损,不仅让市场对于德意志银行的前景更加忧心忡忡。

雷曼第二?

大幅减记是此次亏损的主要原因,监管对资本的更高要求、处置零售业务分支邮政银行、小幅减记所持华夏银行股权、12亿欧元法律诉讼,使德银大幅减记。德银还称,考虑减少或取消2015财年普通股分红。

除去一次性减记外,德银在三季度的亏损约为4亿欧元。

惨淡的财报后,德国正在考虑减少甚至取消2015财年普通股的分红。在过去六年里,德银给普通股的分红为0.75美元/股。

德银在声明中称,月底将正式公布三季度财报,届时将宣布战略上的重大变化。

德银是德国最大的银行。但近年来,在盈利能力、股价、资本充足率等方面,都落后于同行。德银一直在努力增加零售银行分支邮政银行的收入,希望从整合中获益。然而新的银行规则、极低的利率环境、激烈的竞争,使德银在零售银行上的计划难以实现。

前车之鉴

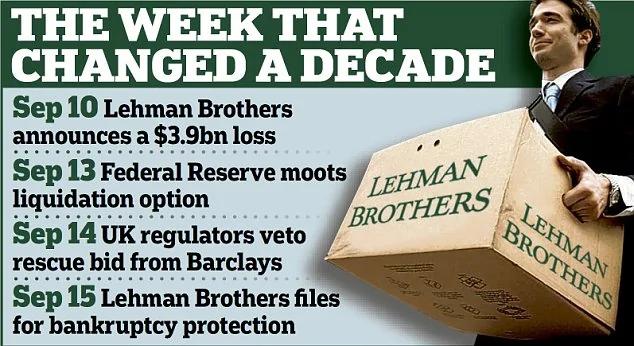

也许很多人会奇怪,只是一个季度的巨亏而已,有必要“上纲上线”到“雷曼第二”的程度吗?要知道,雷曼在倒闭前其实也并没有明显迹象,其帝国的崩塌似乎是骤然而至。当年,雷曼在宣布巨亏39亿美元后的一星期内,就申请了破产保护。

首先,先看看2007-2008年的背景:一些早期指标可以描述当时的困境。不过,业内人士都心知肚明:在2007年年底,高盛对雷曼大规模做空,在内部这个头寸被称为“大空头”。这是一个单向赌注,一旦发生危机,会产生巨大利润。

2007年夏天,次级贷已开始在市场上表现萎靡。截至2007年8月,商业票据市场流动性迅速蒸发,各类资产支持证券已经很难融到钱。但即使在2007年年底,仍然没有公开迹象表明雷曼兄弟会陷入死亡螺旋。

雷曼走向下坡的第一个公开迹象是2008年6月9日,惠誉下调雷曼兄弟的评级至AA-,前景展望为负面。讽刺的是,7年后,标准普尔削减了德意志银行的评级。

而“负面展望”表示又一次降级的可能性。在这种特殊情况下,这种评级仍然有所保留。仅仅3个月后,在短短一个星期的过程中,雷曼兄弟宣布发生39亿美元的重大损失,并申请破产。3天后的9月13日,美联储提出了紧急流动性方案,9月14日,英国监管层否决了巴克莱银行的救助申请,9月15日,雷曼提交破产保护方案。

麻烦不断

如果仔细梳理,不难发现德意志银行在过去15个月麻烦不断,处境每况愈下,三季度出现巨亏也许并非偶然:

2014年4月,德意志银行被迫提高一级资本15亿美元,以支持它的资本结构。1个月后的2014年5月,流动性问题继续困扰德银,于是其宣布了80亿欧元的股票销售计划,折扣高达30%,此举让财经媒体大跌眼镜。德意志银行对外的平静形象似乎没有反映出他们流动性的紧迫感。

2015年3月,德意志银行未能通过银行业的“压力测试”,并被给予严厉警告,银行需继续增加一级资本以支撑其资本结构。

4月,德意志银行在美国和英国监管当局关于其LIBOR操纵的联合指控中认罪,该银行背负着巨额负债——21亿美元需要支付给美国司法部。

5月,德意志银行的联席首席执行官安舒·詹被董事会赋予的新权力能够支配巨大数额的资金。我们猜测,这是一个“危机的举动”,在危机时期行政权力往往增加。

6月5日,希腊没能按时支付IMF本息,该国的债务违约风险非常严重,这对德意志银行有很大的影响。

6月7日,德意志银行的两位CEO宣布离职。

6月9日,标准普尔降低德意志银行评级至BBB+,距离“垃圾”级只有三个缺口,而最新的BBB+级甚至低于雷曼崩溃前的评级。

风险敞口

问题出在哪里我们不知道,也不会被允许知道,但这些都不是一个健康的银行应该有的状态。

那么,德意志银行的风险敞口有多大?德意志银行的问题在于其传统的零售银行业务不是利润中心。为了保持利润,德意志银行被迫进入风险较高的资产类别。

截至2013年底,德意志银行坐拥超过54.6万亿欧元(按照当时汇率折合75万亿美元)的衍生品赌注——数额比德国GDP大20倍。JP摩根在金融衍生品上的5万亿美元风险敞口已是惊人,但却被德意志银行一击秒杀。

有了这样的风险敞口,相对较小的事件就可诱发灾难性的损失。

值得一提的是,德国是希腊债务的主要债主,远超法国、意大利等国。虽然希腊局势目前稍有缓和,但希腊违约的风险依然存在。希腊犹如一颗隐形炸弹,随时令德国人忧心忡忡。