据财新,多家券商近日已接到监管部门通知,不得通过场外衍生品业务向客户融出资金,供客户交易沪深交易所及新三板上市、挂牌公司股票。收益互换采取保证金或预付金交易,因此其交易具有较强的杠杆性,部分收益互换的杠杆率更是高达5倍。

而据路透,以下五种情形已经被全面叫停/作出规定:包括禁止新开展此类交易;原已开展的未完全了结的交易,不得展期;对于已签约客户授信额度尚未完全使用的,不得使用剩余授信额度买入股票;不得使用卖出股票后恢复的授信(交易)额度买入股票;不得通过更换标的形式进行买入。

最高5倍杠杆的收益互换

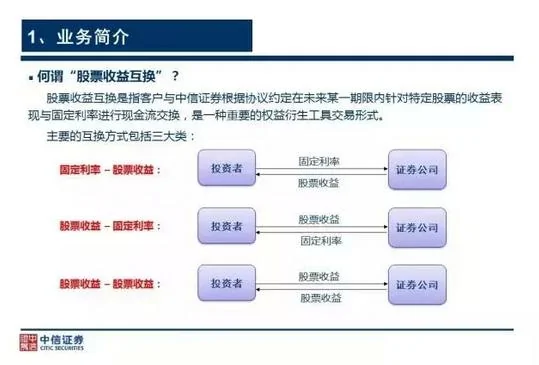

所谓权益收益互换业务,广义上亦被视为股票收益权互换,通常指券商与客户场外约定就所持有的股票、利率等资产收益进行交换的业务,而该项业务自2012年启动试点,首批获得试点资格的有中信证券、中金公司、中信建投证券、银河证券、招商证券、光大证券等六家券商。至今已取得了快速发展,该业务模式已成为机构和券商的新宠,已有不少于28家券商参与其中。

股票收益互换属于券商柜台产品,当前投资者和证券公司之间的股票收益互换有三种模式:固定利率和股票收益的互换,股票收益和固定利率的互换,股票收益和股票收益的互换。

通过股票收益互换业务模式,券商可以为客户提供多样化的投资策略,包括主题产品、结构化产品和股票挂钩票据等。投资者则可以通过该模式向券商进行融资,实现与股权质押融资、买断式融资相同的交易效果,而且该模式可以通过抵押方式达成杠杆交易,目前最高杠杆比例可以达到5倍。

目前大部分券商要求投资者净资产不低于3000万元;以及有不少于3年的证券市场投资经验;且信用状况良好,无违约记录。

口头警告转向全面叫停

今年9月30日,针对伞形信托等配资账户的清理接近完成之际,监管层规范的目标已经开始瞄向场外收益互换业务。据21世纪经济报道此前报道,A股股灾发生后,收益互换业务虽未被全面叫停,但该类业务的操作风险已受到监管层的口头提醒,例如多家试点券商已停止为融券卖空类客户提供互换业务。

而根据最新的通知,以下五种情形已经被全面叫停/作出规定:包括禁止新开展此类交易;原已开展的未完全了结的交易,不得展期;对于已签约客户授信额度尚未完全使用的,不得使用剩余授信额度买入股票;不得使用卖出股票后恢复的授信(交易)额度买入股票;不得通过更换标的形式进行买入。

千亿规模中信闹出大乌龙

各方数据表明,作为券商的一项创新业务,2014年以来收益互换规模在悄然壮大。华宝证券的统计数据显示,报价系统运行至2014年底时,已有21家证券公司开展了5833笔权益互换交易,累计初始名义金额4121.99亿元。今年该规模预计有了进一步的扩大。

值得一提的是,中国证券业协会本周发布了2015年第二期《场外证券业务开展情况报告》,报告显示,今年10月,中证协发现中信证券自2015年4月至9月报送的场外衍生品月报数据出现重大误差,造成其间该司各月互换业务新增规模及终止规模同时虚增,累计虚增额达10633.63亿元。

中信证券对此回应表示,该数据属于技术上的误报。即可能存在报送人员将存量数据与增量数据累加,一并核算为增量数据报送的情况。

另据自中证协的数据,今年10月,证券公司开展权益类场外金融衍生品初始交易2735笔,涉及初始名义本金1082.78亿元;截至10月底,共39家证券公司开展了场外衍生品业务,月末未了结初始名义本金余额2792.1亿元。其中,互换业务占比约44%,期权业务占比约56%。