中国51亿平方米的在建住宅物业可以轻松地使中国的住房拥有率饱和至100%。我们面临的是房地产投资增长的极限。降低首付也将无济于事。由于房地产是一个更大的风险,中国将继续货币宽松以延续房地产泡沫,同时实现某种形式的资本管制以缓解由于货币宽松导致的人民币贬值的压力。然而,稳定人民币汇率仍然会消耗中国的外汇储备。这些紧绷着的表面平衡最终将从压力最小之处破裂。这是中国和全世界都必须警惕的风险。而上证未完的下行趋势早已山雨欲来风满楼。

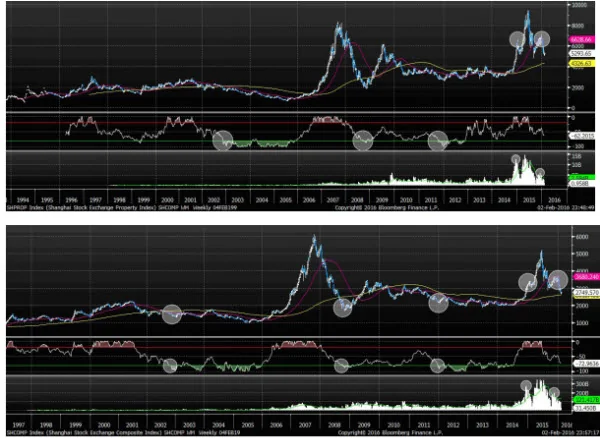

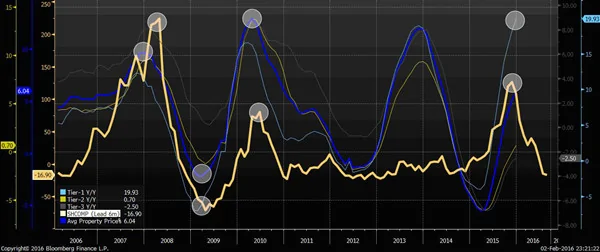

房地产大周期即将见顶;降低首付也无法刺激房地产投资:对无限购的城市降低首付并不能逆转中国的房地产周期进入长期下行的趋势。一线城市房价涨幅很快就会放缓,而其它二、三、四线城市的涨幅将会反转。经过住房通胀和CPI调整后的实际利率已在2015年年初达到了顶峰,并随后开始快速下行。接踵而来的是历史的轮回——伟大的中国泡沫在2015年6月破裂。以史为鉴,房地产长周期也最终将在股市泡沫破灭后半年左右见顶(焦点图表1和2)。尽管自2014年9月30日以来首付一直在下调,并激活了一线和部分二线城市的房地产市场,但是房地产投资的增长并没有回暖。土地销售和新开工面积的增长持续回落。为什么房地产政策会在此刻失效?

让我们做一个简单的计算。我们的数据显示,中国在建的住宅面积为51亿平方米。根据人口普查平均每户2.97人估算,中国的14亿人口相当于约4.6亿户家庭。假设中国的住房拥有率从90%上升至100%,这些新增的房地产买家将很容易地吸收所有的在建住宅面积。而且平均每户的面积达到110平方米左右。这个简单的计算里,我们对住房拥有率和人均居住面积的假设相对于全球的标准来说都是非常慷慨的。我们同时还忽略了由于楼价高企而产生的租房和合居的需求。也就是说,即使在我们乐观的估计下,中国房地产供给在全国水平来看已经饱和了。这就是房地产投资增长的极限。供给饱和过剩,加上高昂的价格的现象证明了中国房地产很难说不是泡沫。

焦点图表1:实际利率已经快速下行,领先股市约6个月,领先房地产约12个月。

焦点图表2:伟大的中国泡沫已在半年前破灭;下一个是楼市泡沫。

政策选择的两难;房地产泡沫是一个比人民币贬值更大的风险;上证下行趋势尚未完成:当下,我们更关心的是在人民币贬值,资本外流和货币宽松的环境下中国面临的政策选择,以及这些政策对资产价格的影响。在我于2014年3月17日发表的题为“人民币贬值将刺破房地产泡沫”的报告里,我讨论了中国央行把人民币每日交易区间从1%到2%的显著意义。

“央行突然宣布扩大人民币兑美元汇率浮动幅度,每日波幅上限从1%扩大至2%。这是一个历史性时刻。市场对公告的解读仍然大都集中在如何从扩大汇率波动演绎出日后的货币政策发展。然而,在从央行对媒体问答稿件的字里行间,我们认为央行这次的举措背后对大类资产定价有更深层意义”。我写道。“人民币的估值似乎已达到了一个长期均衡点。值得注意的是,此说法与中国生产力增长速度已然见顶的时间吻合。假如我们的解读是正确的,那么自2005年7月汇率改革以来所展开的人民币升值趋势终于将告一段落……人民币的汇率定价从此以后将大致由市场主导。”

“假如人民币升值的预期发生逆转,那么对于投资者长期来说还有更多需要担心的”。我续道。“一般来说,一个国家可通过廉价的汇率推动出口,以增强外汇储备。然后,国家可以开始让货币升值,以便进行大规模的资产价值重估。一旦汇率升值至接近平衡点,资产价值重估将会停止。这些汇率调整的步骤反映出财富如何通过廉价的货币制度首先从国外生产商转移至国内生产商,然后通过资产重估转移至上层阶级,最终转移至大部分人——资产泡沫的最终接捧者”。

“这个过程听起来耳熟能详。2005年7月,当中国开始进行人民币升值,中国的外汇储备只有8000亿美元,但现在这个数字已增长四倍至3.8万亿美元。与此同时,中国的房地产价格已急升至泡沫水平。若以史为鉴,人民币贬值将会是中国资产价格上涨的强大阻力,这些资产主要是房地产,而股票也将难以幸免。”

自我2014年3月发表报告之后,二线城市房地产价格一直无法上涨,而在三级城市已经开始下降。如果房地产泡沫最终爆裂,那么它将会引起债务通缩潮。鉴于这种显著风险,政策必然的选择是继续宽松货币政策以延长甚至试图逃避泡沫最终的宿命。与此同时,人民币汇率将承压。

因此,我认为政策的选择将是施行某种形式的资本管制,同时稳定人民币汇率并继续货币宽松。目前,有报道称使用银联买境外保险每笔交易不能超过5000美元。但是,由于供给饱和过剩,房地产投资增速很难恢复,经济增速将继续放缓,而人民币贬值的压力将持续。中国的外汇储备将在汇率维稳的过程中继续消耗。尽管政策干预,房地产泡沫最终将无法逃脱如其他泡沫破灭的宿命。以史为鉴,相关的表征有可能在2017年更加显而易见的。这是中国和全世界都必须警惕的风险。而上证未完的下行趋势似乎早已山雨欲来风满楼(焦点图表3)。

焦点图表3:上证下行趋势尚未结束(这里显示的是房地产行业指数和上证综合指数)