对于德国、法国和其他欧元区国家的公司和银行来说,这个冬天格外寒冷,不为别的,只因市场上的美元“一票难求”。

虽然外汇融资市场每到年末总会迎来一波“美元荒”,但今年又加上美国税改资金回流这一剂“猛料”,欧元对美元互换基差扩大到了-77基点,美元融资成本为2012年以来最高。不仅仅是欧元,英镑、瑞郎等其他欧洲货币对美元的互换基差也在扩大。

往年如果欧洲公司需要“绿钞”,通常会通过发行美元债进行融资,而坐拥大笔离岸现金的美国公司就是这些债券的买家。然而随着特朗普税改的呼之欲出(特朗普称希望圣诞节前签署生效),盘算海外资金回流事宜的美国公司不会贸然让自己的现钱被“套牢”。

欧洲公司只好转向欧洲本地银行,为了满足巨大的融资需求,银行只能通过欧元基差互换获取美元,美元融资市场因此承受巨大的压力,导致互换基差的空前扩大。

美银短期利率策略主管Mark Cabana日前在接受彭博电话采访时表示,

随着资金回流初现端倪,我相信[美元的]总体融资难度将进一步增加。在接下来数个季度当中融资市场都将持续承压。

美国税制要求美国公司为海外营收交税,但只有当海外盈利所得汇回本土母公司时才可征税。上百家美国跨国公司为了避税,不断地用海外所得进行离岸再投资。国会税务联合委员会2015年的数据称,这部分海外资金规模高达2.6万亿美元,比2012年的数字高出约3000亿。

什么是货币基差互换?

交叉货币基差互换(cross-currency basis swap, XCCY swap)这种外汇市场衍生品,通常被银行及机构投资者们作为一种筹措外币资产或对冲汇率风险的手段。

来源:国际清算银行

因为偿付时的支付费用是固定的(合约开始日期时的FX远期汇率),因此基差互换也可以被视作是一种无风险的抵押贷款。以欧元-美元为例,以Euribor(欧洲银行间拆解利率)贷出欧元的同时以Libor(伦敦银行间拆解利率)借取美元时的利差,即为互换基差(XCCY basis),可视作欧洲投资者的实际美元融资成本。

在金融危机之前,美国市场利率、美国以外国家与地区的市场利率,以及银行间拆借利率实际上都差不多。在外汇互换与美元市场未被隔离,且不存在对方信用违约担忧的情况下,套利交易的存在使得交叉货币互换基差理论上趋向于0。这种关系被称为抛补利率平价(covered interest rate parity, CIRP)。

08年金融危机后CIRP的崩溃和美元短缺的常态化

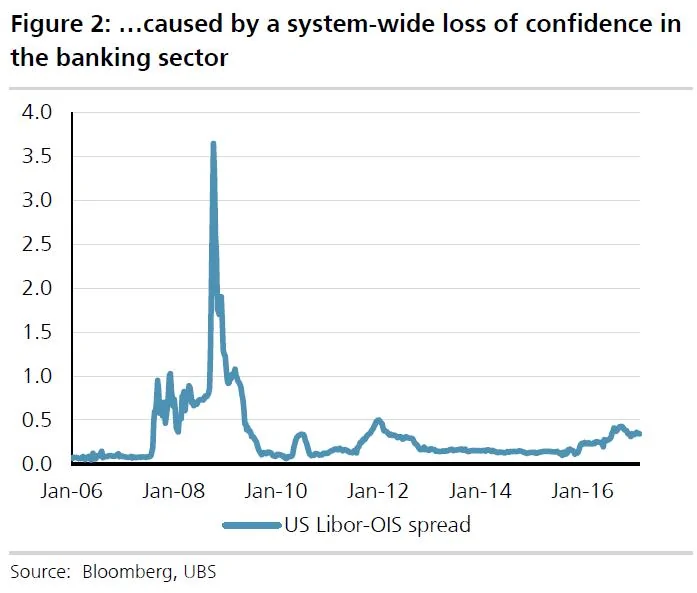

在2008年全球金融海啸乃至欧洲主权债务危机期间,金融机构普遍对市场前景缺乏信心,这对银行间拆借交易造成了严重影响。情绪偏向risk off(资金因害怕风险逃离股市、大宗商品和贵金属市场,买入美元和美国国债)的市场对美元的需求暴增,而金融机构也不想把手中的美元借出去,作为对手盘为了解决短期美元债务问题,只好涌向外汇现货市场搜刮美元。

2008-09年Libor-OIS(法国国债收益率)利差的的飙升凸显出金融机构的信心缺失来源:瑞银

这样做的直接结果,就是几乎所有货币对美元的互换基差都出现急剧扩大,甚至由正转负,打破抛补利率平价的理论体系。互换基差在负值区间陷得越深,投资者需要承担的的美元融资溢价就越高;互换基差的扩大,自此变成了美元供应短缺和市场抢购美元的基础指标。

对于投资选择较为灵活的投资者来说,他们也可以选择不对冲外汇风险,转而购买美国国债或其他国家的主权债务。但对于有美元刚需的公司和机构来说,美元融资市场的本轮紧缩将注定令他们付出高昂的代价。而正如文头所述,美国税改和资本回流只会令这个寒冷的冬天“雪上加霜”。