截至2017年底,中国有9.7亿人拥有央行征信档案,但人均信用卡持有量仅为0.61张,连“人手一张信用卡”都还没有实现。

招行最近有点烦。

12月19日、20日两天,招商银行(600036.SH)的股价分别大跌4.08%和3.21%,截至12月26日收盘,招行报收于每股24.85元,在12月大跌12.96%。

对一向股价沉稳的银行业来说,招行的股价走势在12月堪称“跳水”。

(招商银行A股日K线图)

引发招行大跌的罪魁祸首,是市场传言。传言称招招内部定调2019年营收“零增长”,净利润增速将降至个位数。

国泰君安银行业研究员邱冠华最先发布了澄清报告,认为传言可信度不高。

报告认为,招行的营收2019年不可能零增长,而净利润增速降至个位数,从技术角度看是有可能的,但从稳健经营和招行的拨备充裕度来看,招行维持2019年与今年年业绩增速差不多的可能性更符合常理。

在分析招行的利润构成时,信用卡业务是绕不过去的,身为行业龙头,招行的信用卡业务很大程度上反映着市场的温度。

信用卡市场过热了吗?这是当下零售金融从业者关注的核心话题。笔者了解到,连国外机构投资者也十分关注这一市场动向。

近期有媒体感叹,“现在的年轻人真敢负债”,这种论调一度让市场弥漫悲观情绪。中国信用卡是否真的到了兴衰周期的拐点了呢?

杠杆率升高至49.3%

央行上个月发布了《2018年第三季度支付体系运行总体情况》,信用卡逾期半年未偿信贷总额880.98亿元,环比增长16.43%,逾期率为1.34%,环比上升13个基点。

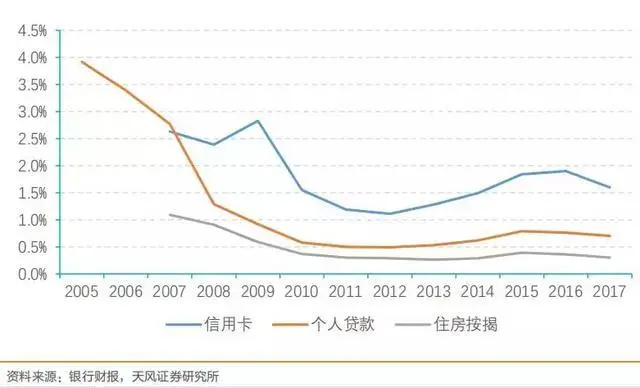

逾期率上升和经济周期有关,在过去10年,中国银行业曾经历过两次。一次是2007年至2009年,当时主要是受次贷危机的冲击,信用卡逾期率连续三年在2.3%以上,另一次是2013年至2016年,三年间信用卡逾期率爬升了62个基点,原因是企业经营不善导致的债务问题逐渐传导至了居民个人。

“今年信用卡逾期率上升的原因比较复杂。”某股份行信用卡中心管理人员表示,这两年各大行均开始重视零售金融、消费金融业务,办卡竞争异常激烈,客群质量有所下降,同时原有持卡人的还款能力也明显下降。

持有三张信用卡的王奔(化名)表示,自从2016年买房结婚后,房贷月供压力巨大,再偿还信用卡账单已经感到吃力,“每天生活费都得精打细算,恨不得一分钱掰成两瓣花”。

高企的房价吞噬着信用卡持卡人的还款能力,也降低了其抗风险能力。一旦遭遇突发状况,如重病、失业等,便只能“举债度日”。

据天风证券最新研报,截至2018年3月,中国居民的杠杆率升高至49.3%。

邻国的教训

但潜在危险不得不警惕。

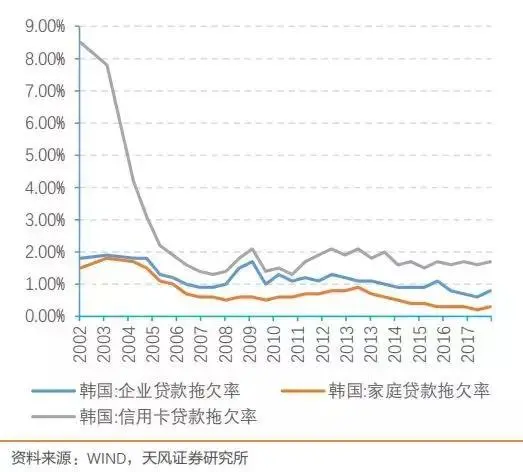

韩国在2002-2003年爆发了信用卡危机,信用卡贷款拖欠率一度高达8.5%和7.8%。

细究韩国信用卡危机爆发的根源,能一直追溯到1997年的亚洲金融危机。当时韩国经济出现了非常显著的衰退,1998年二季度的GDP增速更是下探至-7.3%。为刺激经济,韩国从1999年开始,鼓励信用卡消费。

最关键的两大措施,一是废除了发卡机构杠杆率的限制;二是废除了信用卡取现的限额,之前是每月70万韩元,约合610美元。

监管的放松使得韩国的各类机构无视风控,涌入信用卡市场。在后危机时期,韩企对资金的需求一时难以快速恢复,银行体系内沉淀了大量资金,逐利的天性使得它们不断放松授信标准,客群质量持续下降。

同时,由于取消了信用卡的取现限额,韩国信用卡贷款余额中,预借现金的比例一度接近65%。到2002年,信用卡贷款在韩国银行总贷款中的占比,由1999年的10.4%升至21.3%,同期占人均可支配收入的比重也由9.2%升至25.9%。

韩国信用卡业务“大跃进”后,危机开始逐渐显露,导火索是逾期率的缓慢攀升,使得一些警觉的发卡银行提高了风控标准,致使高杠杆的多头借贷者现金流断裂,出现债务违约。

债务违约的出现为韩国银行业敲响了警钟,它们争相提高风控标准,却令更多的借贷者现金流断裂,变成了“死循环”。

这场信用卡危机持续了约3年,直到2006年,韩国银行业才从危机的阴霾中走出来。