2019年,这家资产超2200亿的房地产巨头,太难了。

一份姗姗来迟的财报,令泰禾集团再度成为舆论的焦点。

6月12日晚间,泰禾集团披露了2019年财报,大华会计师事务所罕见给出了“非标准无保留意见”的审计报告。并表示,泰禾集团的持续经营能力存重大不确定性。

泰禾集团的资金链,到底断没断?所有股东都想从这份财报中寻找到答案。

据财报披露,截至2019年末,秦禾集团已到期尚未还款的借款本金总额为48.62亿元,其中,有23.31亿元的银行贷款已到期但尚未还款。

这是一个非常危险的答案,明显加大了泰禾集团融资的难度。

财报显示,2019年泰禾的平均融资成本已逼近10%,创近4年以来的新高,更是显著超出中国主流房企6%的融资成本,个别优质房企的融资成本甚至低于5%。

对于泰禾而言,2020年能否引入战略投资者,渡过眼前的债务危机,依然是个未知数。

业绩暴跌82%!泰禾集团的2019年太难了

几乎整个地产圈都知道,泰禾集团的2019年过得非常艰难,这份“难产”的财报,也一定程度地反映了泰禾的经营困境。

2019年,泰禾集团实现营业收入236亿元,同比下降24%;归属于上市公司股东的净利润仅4.66亿元,同比下降82%,创近7年以来的新低,扣非净利润更是亏损超4亿元。

手中房产项目减值损失,是泰禾集团业绩暴跌的重要原因之一。根据财报显示,泰禾集团计提存货跌价影响净利润高达6.2亿元,占归母净利润的133%。

另外,2019年泰禾集团的5大经营区域:福州、北京、上海、广深、武汉区域几乎“全军覆没”。

据财报显示,2019年,泰禾集团在上述5个区域的营业收入全面下滑,其中,武汉区域的营业收入直接暴跌100%,而华东、广深区域的降幅亦分别高达42%、65%。

进入2020年,一场始料未及的新冠疫情,又给了泰禾“致命”一击。

2020年一季度,泰禾集团财务状况进一步恶化,当季实现营收4.8亿元,同比减少93.6%;归母净利润陷入亏损,亏损金额超5.6亿元,同比减少158%,经营性现金流量净额为-29.3亿元,同比减少124.5%。

资产超2200亿的房地产巨头,资金链断了

相比营业收入暴跌、净利润亏损,泰禾的股东们最关注的或许是,资金链断裂的风险。

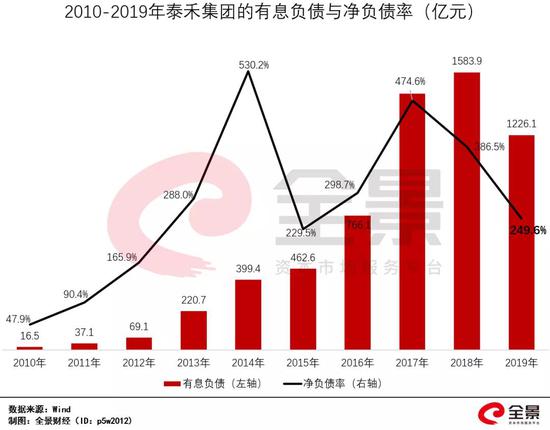

截止2019年年末,泰禾集团的总负债规模达1905.55亿元,其中有息负债达1226.1亿元,较年初下降了358亿元,净负债率为249.6%,较年初下降136个百分点。

若单纯从有息负债规模、净负债率的维度来看,泰禾集团2019年经历了惨烈的“去杠杆”,债务风险似乎有所下降。

但财报披露的另一个数据,却反映了一个非常残酷的现实:泰禾的资金链已经断裂。

据财报显示,截至2019年末,秦禾集团已到期尚未还款的借款总金额超48.6亿元,其中,更有23.3亿的银行贷款出现了逾期,正在与借款机构协商展期方案。

23.3亿元银行贷款逾期,无疑给总资产规模超过2243亿元的泰禾集团敲响了警钟。一旦协商失败,无法展期,泰禾或将面临多家银行的法律诉讼。

其实,早在2019年10月,浙江稠州商业银行向杭州市中级人民法院提起诉讼,请求泰禾集团归还借款本金1.6亿元,并支付年利率高达14.5%的罚息。

债务逾期的另一个代价是,钱越来越难借,融资成本越来越高。

据泰禾集团的财报显示,其融资途径主要为银行贷款、债券和非银行类贷款,3个主要融资渠道的成本均超过8%,2019年的整体融资成本逼近10%,创近4年以来的新高。

2019年7月,泰禾集团曾在境外发行了4亿美元的债券,票面利率竟高达15%,期限为3年。而在一年前,其发行的债券利率仅7.8%-8.125%。

另外,同期的中国主流房企的融资成本约为6%,个别优质房企的融资成本甚至低于5%。

在财报中,泰禾集团明确指出,2020年将以促进周转、回流资金为重心,加强与金融机构的深度合作,以降低融资成本,把控融资风险。

中国房地产最猛的勇士,猛踩刹车

回款、回款、回款,这是泰禾2019年财报的另一个关键信息。

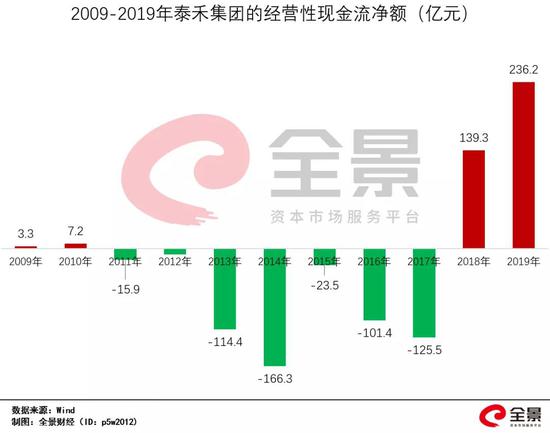

全景财经(ID:p5w2012)通过统计其上市以来的财报发现,2019年泰禾集团的经营性现金流净额达到236.15亿元,创下历史新高。

对于房地产企业而言,经营性现金流净额主要由:经营性现金流入(卖房回款)减去经营性现金流出(买地、工资、税金等)而得到。

意味着,泰禾集团拿地变得非常谨慎。2019年至今,泰禾在中国土地拍卖现场基本消失了,没有在公开市场拿过一块地。

与2年前的疯狂加杠杆,形成非常鲜明的反差。

2016年、2017年,泰禾集团是中国土地拍卖市场最猛的“勇士”,频频刷新全国单价“地王”的记录。期间,泰禾的新增土地储备分别达到204万平米、792.8万平米,呈几何式增长。

与此同时,泰禾的销售规模亦狂飙突进。2013年,泰禾的销售规模仅124亿元,短短四年时间,便飙升至1007亿元,增幅高达709%,2017年底甚至喊出了“2000亿的销售目标”,足以显示泰禾的野心。

然而,事实证明,泰禾集团成了这一波房地产周期的高位“接盘侠”,站在中国地价的历史性高点。

猛然醒悟的泰禾集团,2019年以来,全面停止拿地,并将卖房、回款视作头等大事。

2019年一季度,泰禾发起“一号抢收”计划,将捂在手里的西府大院,以最低11万元/平方米的价格“清仓甩卖”。

位于北京西三环的西府大院,是泰禾的顶级豪宅,此前泰禾曾计划以18万元/平米的价格出售,却碰上了北京新房的价格调控政策,泰禾坚持不卖,一捂就是数年。

然而,面对融资困难、资金链断裂的残酷现实,无奈割肉出售。

2019年上半年,西府大院加上金府大院2个项目,让泰禾“回血”近100亿元。

卖房回款,主要体现在财报中的预收账款。2019年泰禾集团的预收账款接近500亿元,同比增长超33%,亦创下历史新高。

卖房“回血”后,泰禾的确在努力还债。据财报显示,截止2019年末,泰禾的短期借款为48.3亿元,同比减少近70%;长期借款为291亿元,同比减少近50%;应付债券余额为124亿元,同比减少44%。

泰禾集团的“自救”之路

然而,卖房回款的速度,终究是赶不上巨额债务到期的速度。

2020年4月22日,中国最高人民法院网披露,因子公司债务违约,泰禾集团董事长及其实际控制人黄其森,被列为失信被执行人,将泰禾的资金链危机彻底暴露。

泰禾集团紧急与西藏信托和解,7天后,黄其森的失信被执行人信息得以删除,但泰禾的危机却没有解除。

据泰禾集团披露,2020年到期的有息负债高达540.43亿元,其中银行贷款67.3亿元,信托贷款252.7亿,资管贷款137.66亿元。

然而,截止2020年一季度末,泰禾的账面现金仅剩下55.53亿元,与即将到期的债务相比,可谓是杯水车薪。

对于债务逾期、信用评级被下调的泰禾而言,借新债还旧债的难度太高,且融资成本也非常高。

现如今,这家资产超2000亿的房地产巨头或许仅剩下一条路:引进战略投资者,进行债务重组。

5月13日,泰禾集团公告,控股股东泰禾投资正在筹划引入战略投资者事宜,相关交易可能涉及公司控制权的变更,本次拟引入的战略投资者的主要经营业务中包含房地产业务,涉及有权部门的事前审批。

据2019年财报显示,黄其森与其一致行动人联合控制泰禾集团62%的股权。意味着,为了引进战投,黄其森将放弃对泰禾集团的控制权。

有业内人士表示,现阶段寻求战略投资者,可以很大程度化解资金链压力。从体量来看,泰禾集团或成为第一家资产规模在2000亿以上,因流动性紧张而引入战投的房地产企业,目前引战谈判还在进行之中。

截止发稿,泰禾集团尚未披露引战计划的最新进展,仍存在较大的不确定性。