1840年6月,英国对清朝宣战,这就是第一次鸦片战争,1842年8月29日,清、英两国签订南京条约,正式割让香港岛给英国。第二次鸦片战争之后又在1860年订立《北京条约》,清朝正式割让九龙半岛予英国。1898年6月9日在清朝与英国又在北京签订《展拓香港界址专条》,清朝同意把九龙界限街以北直至深圳河的新界地域,以及235个岛屿租界给英国,为期99年。

英国统治香港之后就开始在香港推行英国本土的货币——英镑,但一种货币要在民间流通就需要民众普遍接受,英镑在香港的推广并不成功,到1863年,香港政府反而宣布银元作为香港的法定货币,并在1866年开始发行自己的银元,这是香港自我发行货币的伊始,这种情形一直持续到1935年,这期间香港的货币发行是银本位制。

1934-1935年爆发了一场世界性的白银危机,不仅让南京国民政府的银本位体系难以维持,也让香港的银本位难以持续,随后南京国民政府只能放弃银本位制建立起联系汇率制度,这就是我们今天所熟知的法币和金圆券,法币发行伊始也是与英镑挂钩。而香港政府也在1935年11月9日宣布放弃银本位制以港元纸币为货币单位,并按16港元兑1英镑的汇率与英镑挂钩,这也是联系汇率制度。

下图上是当时在香港流通的西班牙银元,下图下是香港自己发行的银元。

到1972年6月,英镑开始自由浮动,港元又改为与美元挂勾,伊始时期是5.65港元兑1美元,1973年2月改为5.085港元兑1美元。但到1974年11月,港元也开始自由浮动。

六七十年代是香港经济腾飞的年代,与韩国、台湾、新加坡并称为亚洲四小龙。

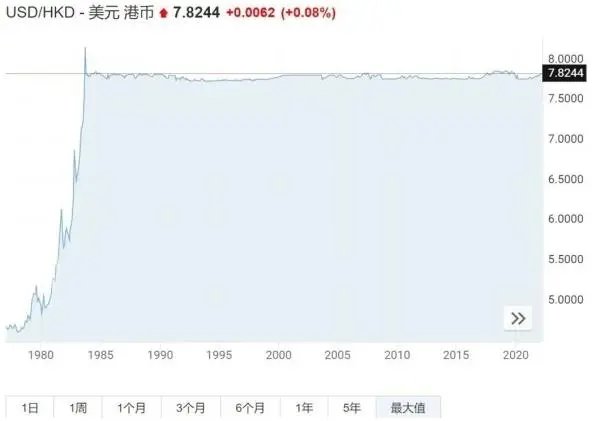

但到了1977年,香港开始刮起逆风,包括贸易逆差、货币贬值、通胀高企等问题开始不断浮现,港元不断遭到抛售令持有人信心丧失。到八十年代初期,随着美联储开始使用特殊的货币政策(即极端高利率)打击通胀,港元暴跌至1美元兑9.60港元(见下图),当时香港的通胀高达10%以上,这让香港经济进入了危机状态。

香港1983年10月实行联系汇率机制前后美元/港币汇率走势图

此时的香港必须稳定自己的货币体系,让社会重拾信心,否则恶性通胀就会不断自我达成。八十至九十年代正是拉美危机反复发作的年代,如果不能稳定自己的货币,香港就会追随这些拉美国家的脚步,丧失大部分过去的发展成果。

1983年10月15日香港宣布再次实行联系汇率制度,港元与美元挂勾,汇率定格为7.8港元兑1美元。随着大陆不断改革开放给香港带去商机,再加上联系汇率制度的实施就保证了香港的繁荣可以延续。虽然八十年代之后又遭遇了1998年的东南亚危机、2000年的美国互联网泡沫危机、2008年的次贷危机,但都改变不了香港不断繁荣的势头。

香港的恒生指数就是这四十年繁荣的最好表述。

1983年之前,香港股市的回报率比较低,自从1983年香港开始实行联系汇率之后,恒生指数开始步入长牛态势。从下图可以明显看到,60季度均线一直在支撑着香港恒生指数长期上行。与之相对应的是,香港楼市不断繁荣,无论1998年的东南亚危机、2000年的互联网泡沫危机、2008年的次贷危机都改变不了香港楼市如虹的涨势。我们可以将股市的60季度均线看做是一座大坝,守护着这个沸腾的时代——但现在开始出现了隐忧……

一季度已经结束,恒生指数已经跌破了60季度均线,而且收盘价跌破支撑线3%以上,属于有效跌破。从技术上来说这意味着一个时代的结束,很可能会危及持续了四十年的楼市泡沫时代。

仅凭一张恒指图形肯定不能做出泡沫时代正在结束的结论,但香港受大陆和美国两方面的影响,大陆和美国的信号或许可以帮助人们看清未来。

根据央行公布的数据,居民部门方面2022年2月人民币贷款(比1月)减少3369亿元,同比(上年同期)减少4790亿元。其中,短期贷款减少2911亿元,同比多减220亿元;中长期贷款减少459亿元,同比减少4572亿元。

央行从2007年开始发布居民部门贷款数据,居民中长期贷款减少的情形是央行发布该数据以来的第一次,也就是说,即便次贷危机时这项数据也是增加的,是否可以这样说,今天房地产面对的局势要比2008年次贷危机时更为严峻?

事实上,住房商品化政策已经执行了25年,居民部门中长期贷款减少的情形很可能是25年来的第一次,源于1998年至2006年是中国经济最繁荣的时期。

当一个重要的数据在25年中第一次发生逆转时,肯定与社会的内在因素有关,包括人口老龄化的影响,总人口增长率的影响,居民部门的负债能力是否已经达到极致,就业率是在上升还是在下降,居民真实收入的实际增速,等等,总之,这个数字一定是宏观基本面所决定的重大问题,继续使用降息降准降首付等技术手段改变不了什么。

居民中长期贷款开始下降,应该意味着泡沫已近黄昏。香港不仅受大陆的影响,也受到太平洋彼岸的影响,毕竟,港元绑定的是美元。

美国时薪经通胀调整之后的真实购买力变化图(作者博客)

上图是美国时薪经通胀调整之后的真实购买力变化图。图中,今年1月的数字是同比去年下降了2.36%,未标出的2月继续扩大为下降2.6%。

在过去一年多的时间内,美国人时薪的真实购买力一直维持下降的态势,这在过去数十年中都未曾出现过。在这样的时期,居民的总收入中用于基本生活支出的比例增加,用于投资置业的比例会不断受到挤压。在通胀不断发展、工薪真实收入购买力下滑到一定的阶段之后就会不断挤压家庭部门的资金链,进而威胁资产价格。换句话说,山姆大叔所玩的资产价格泡沫也正在走到尽头。

所以,大陆与美国的主要数据都不利于香港的楼市泡沫。

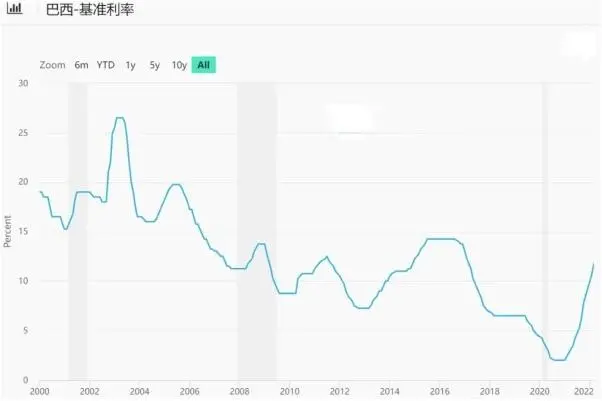

当然,资产价格泡沫的未来离不开利率的变化。下图是巴西的基准利率走势,在过去的一年内巴西央行已经将基准利率从2021年初的2%快速提升至目前的11.75%,年升幅高达9.75%,这种疾风暴雨式的大幅度升息进程在以往并不多见。

巴西的基准利率走势图(作者博客)

3月起美国已经进入加息周期,预计欧洲央行今年也将开启加息周期。最近一段时间日元对美元汇率大跌,意味着日本央行也可能很快就进入加息周期。这说明三大央行在今年都将进入升息的进程。

美联储的加息进程会不会与巴西央行类似,也是一次非常快速的大幅升息之旅?很可能如此。

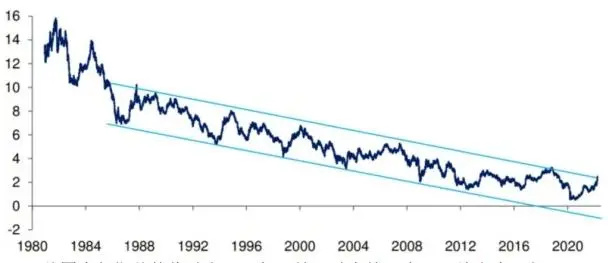

美国的通胀率已经达到四十年来的最高水平,这意味着从八十年代初开始的通胀不断走低的历史趋势已经结束。从八十年代初期开始伴随通胀不断走低,美国十年期国债收益率也形成了长达四十多年的下降通道,虽然过去多次触碰下降通道的上轨但最终都变成了虚惊一场,这条上轨也是一座“大坝”,即守护着利率的下行趋势也守护着美国和全球的泡沫时代。但现在,随着通胀率达到40年来的最高水平,十年期美债收益率开始突破上轨(见下图),两者共同佐证着转折期已经到来。由于人们具有思维惯性,只有局势严重恶化时才会警醒到数十年的趋势已经结束,让这样的转折期注定是疾风暴雨式的,也让美联储的加息进程很可能与巴西央行类似。美联储的行动将带动全球大多数央行的行动,而央行不得不进行快速、大幅度的加息时,将是大坝开始溃败的信号……

美国十年期美债收益率2022年开始突破上轨

考虑到香港是联系汇率,金管局会严格跟随美联储的加息进程,这对楼市泡沫是巨大的威胁。

综合上述四方面因素,香港的资产价格泡沫很可能已是黄昏,而香港是非常典型的国际市场,香港资产价格泡沫的走向又对全球资产都有指导性作用。所以,高杠杆、高负债的群体应该警惕了,尤其是收入稳定性比较差的群体更应该警惕。

个人预计,虽然现在可能还是楼市衰退的早期(各国和地区也会有所不同),但今明两年很可能会形成一个窗口期,威胁的是这个沸腾的泡沫时代。