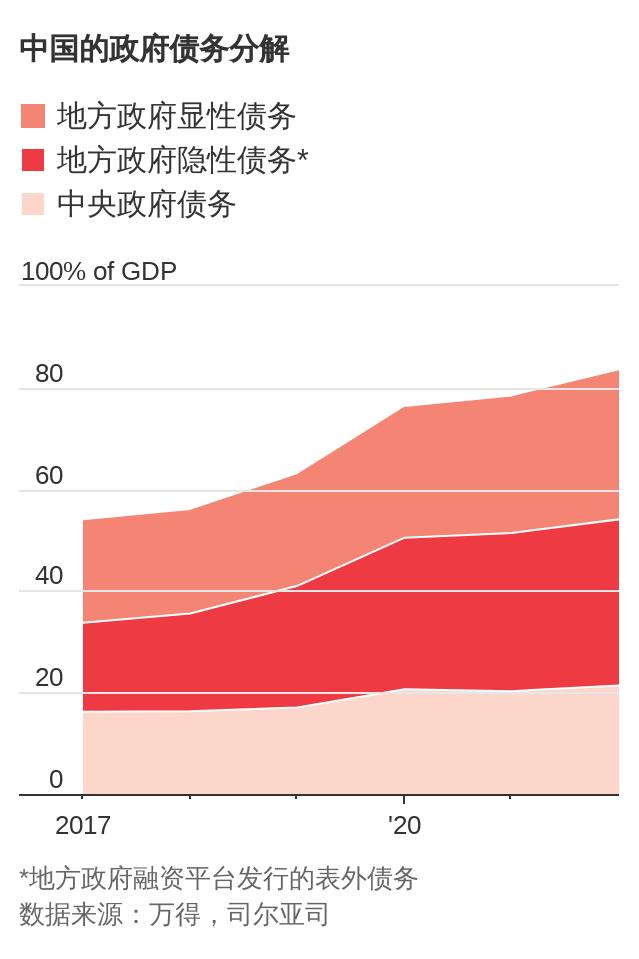

经过多年无节制的借贷和支出,大陆各省市积累了巨额隐性债务,国际货币基金组织(IMF)和华尔街投行估计,中国尚未偿还的表外政府债务总额约为7兆至11兆美元,其中包括数千个所谓地方政府融资平台发行的公司债券。现在,中国正试图拆除这颗可能严重破坏其银行系统的金融定时炸弹。

《华尔街日报》指出,没有人清楚地知道中国隐性债务的实际规模有多大,但是在过去一年里有个状况已显而易见:地方政府的债务水准已无法再支撑下去。中国经济增长正在放缓,政府正在努力对抗通缩压力,因为一旦陷入通缩,地方政府将更难支付债务利息和本金。

经济学家表示,隐性债务中有很大一部分问题特别严重,违约风险很高,规模估计在4000亿美元到逾8000亿美元。中国政府已经意识到,金融稳定和整体经济增长面临的风险已经严重到了不容忽视的地步。他们正试图系统性地解决这一问题,要将一些隐性债务置换为新的显性政府债务。

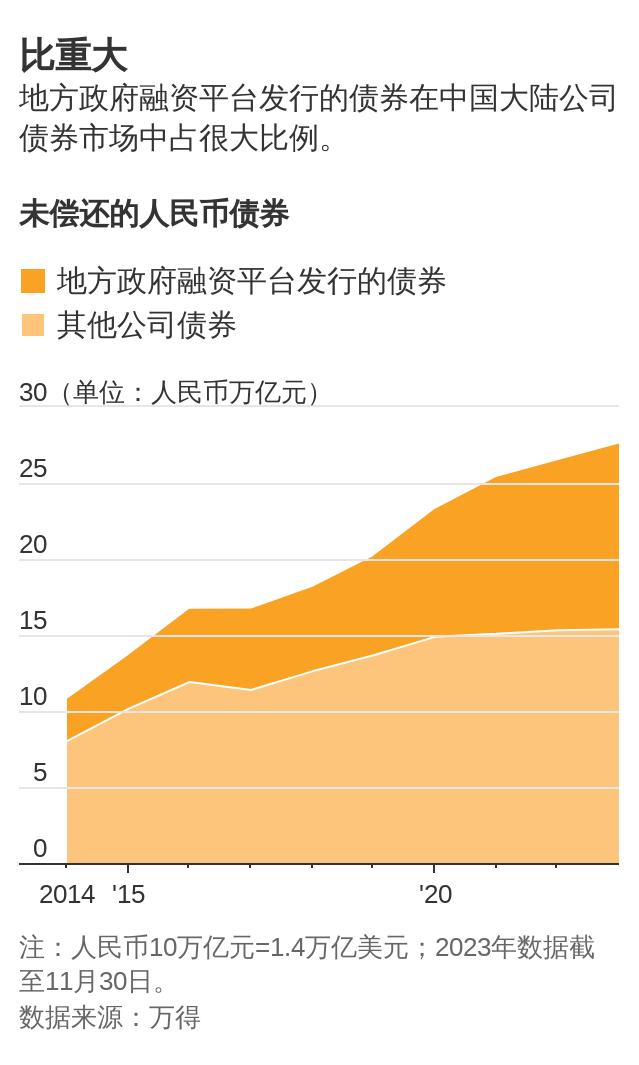

最令人担忧的是,债务违约潮造成的损失可能波及甚远,如果大量地方政府债券出现违约,可能会迅速演变成一场全国性的金融危机。根据万得(Wind)资料,地方政府融资平台的债券占企业债券市场将近一半,一旦出现违约,整个债券市场都会影响。

近些年来,中国经历了房地产市场下行和数十起房地产开发商债务违约事件,但中国的银行并未因此遭受巨大损失。这主要是因为许多开发商出售美元债券在海外筹集资金,对银行贷款的依赖程度较低。但地方政府融资平台的情况则不同,这些地方政府债券是由中国的商业银行持有,银行也向它们提供贷款。瑞银的报告指出,截至2022年年底,中国国内银行面向地方政府融资平台的总敞口约相当于6.9兆美元,约占中国银行业总资产的13%。

上一轮中国解决隐性债务风险的重大行动发生在2015年至2018年期间,地方政府以发行新的公共债券来置换原来的隐性债务。目前各项刺激增长政策压力下,地方政府又开启了新一轮大规模举债,到11月底,地方政府融资平台的未偿还债务总额已激增至2018年的2倍多。

中国地方政府融资平台发行的公司债券尚未偿还的债务总额约为7兆至11兆美元,中国政府正设法透过借新还旧避免地方政府债务违约。(图/Shutterstock)

但是由于房地产市场急剧下滑,地方政府的土地出让收入大幅减少,一些省市出现财政紧张。此外,过去3年用于对抗新冠疫情的巨额开支也耗尽了这些政府的资金。在很多经济较弱的地方,已经看到濒临违约以及在最后一刻匆忙偿付公债的情况。为解决隐性债务问题,自今年10月以来,中国有近30个省市通过发行新债券筹集了约2000亿美元的资金。

摩根士丹利(Morgan Stanley)首席中国经济学家邢自强(Robin Xing)说,这仅仅是个开始。他估计需要进行至少7000亿美元的债务置换(借新还旧)来解决大部分已陷入困境的隐性债务。荣鼎集团(Rhodium Group)的中国研究部主管Logan Wright表示,“这并不是一个真正的重组计划,而是一个再融资计划。债务置换令地方政府债务的人部分问题依然还在”。长远来看,债务延期或债务置换将损害中国的经济增长,因为偿还债务将需要用到更多的财政资源。

延伸阅读:中国的巨额隐性债务问题已到紧要关头

来源:华尔街日报网

没有人知道中国隐性债务的实际规模是多少,但是在过去一年里,有一点已显而易见:地方政府的债务水平已难以为继。中共当局正试图防止地方政府债务违约潮的出现,以免破坏金融业的稳定。

图为位于北京的中国人民银行大楼。中国监管机构正试图解决中国隐性债务风险。图片来源:MARK R CRISTINO/SHUTTERSTOCK

中国正试图拆除一颗可能会严重破坏其银行系统的金融定时炸弹。

经过多年无节制的借贷和支出,全国各省市积累了巨额隐性债务。国际货币基金组织(International Monetary Fund,简称IMF)和华尔街投行估计,中国全国尚未偿还的表外政府债务总额约为7万亿至11万亿美元。其中包括数千个所谓地方政府融资平台发行的公司债券。地方政府融资平台举借了资金,用于修建道路、桥梁和其他基础设施,或为其他支出提供资金。

没有人知道中国隐性债务的实际规模是多少,但是在过去一年里,有一点已显而易见:地方政府的债务水平已难以为继。中国经济增长正在放缓,该国正在对抗通缩压力,而一旦陷入通缩,地方政府将更加难以继续支付债务利息和本金。

经济学家称,隐性债务中有很大一部分问题特别严重,违约风险很高,规模估计在4000亿美元到逾8000亿美元。

中国政府已经意识到,中国金融稳定和整体经济增长面临的风险已经严重到了不容忽视的地步。他们正试图更系统地解决这一问题,并开始将一些隐性债务置换为新的、显性的政府债务。

最令人担忧的是,违约潮造成的损失可能波及甚远。如果信贷市场失灵,零售储户和企业储户开始担心持有大量地方政府债券的银行的金融稳定性,那么形势可能会迅速演变成一场全国性的金融危机。

中国独立信用研究公司YY评级(YY Rating)创始人姚煜说:“一旦有地方政府融资平台违约,情况会很容易失控。”根据万得数据,地方政府融资平台的债券占中国国内公司债券市场的近一半,如果许多投资者和债券购买者退却,违约可能会扼杀其他借款人的融资。

11月初,中国中央政府表示“高度重视防范化解地方政府隐性债务风险”。银行人士和地方政府官员也被警告,如果举借新的隐性债务,将被终身问责。

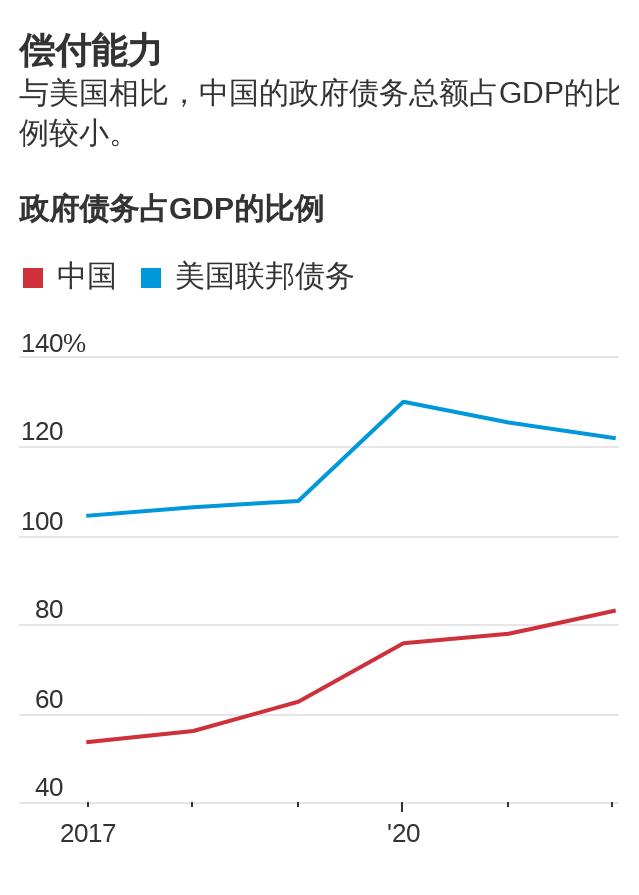

中国央行行长潘功胜上个月在一个北京金融论坛上表示,央行还将向债务负担相对较重的地区提供紧急流动性支持。他说,按照国际标准,中国的政府债务总额并不高,而且中国正在采取资产处置和债务再融资等措施,降低地方政府债务带来的风险。

中国央行行长潘功胜已承诺向债务负担相对较重的地区提供金融支持。图片来源:TYRONE SIU/REUTERS

近些年来,中国经历了房地产市场下行和数十起房地产开发商债务违约事件,但中国的银行并未因此遭受巨大损失。这主要是因为许多开发商通过向国际投资者出售债券在海外筹集资金,对银行贷款的依赖程度较低。

地方政府融资平台的情况则不同。地方平台的大部分债券是由中国商业银行持有,中国商业银行也向它们提供贷款。瑞银最近的一份报告指出,截至2022年年底,中国国内银行面向地方政府融资平台的总敞口约相当于6.9万亿美元,约占中国银行业总资产的13%。

十多年来,中国监管机构一直在试图解决中国隐性债务风险。上一轮重大行动发生在2015年至2018年期间。中国地方政府在此期间还发行了新的公共债券,以置换原来的隐性债务,有效地为隐性债务提供了明确的政府支持。

新的桃溪互通式立交连接了中国负债累累的贵州省的仁怀和遵义。图片来源:TAO LIANG/ZUMA PRESS

中国财政部还告诫地方政府今后要更加负责任地举债。但根据万得数据,在刺激增长的压力下,地方政府又开启了一轮大规模举债,到11月底,地方政府融资平台的未偿还债务总额已激增至2018年的两倍多。

由于房地产市场急剧下滑,地方政府的土地出让收入大幅减少,一些省市开始出现财政紧张。此前三年用于对抗新冠疫情的巨额开支也耗尽了这些政府的资金。

2022年底,国有企业遵义道桥建设(集团)有限公司(Zunyi Road and Bridge Construction Group)把约合22亿美元的银行贷款展期20年。该公司在债务负担沉重的贵州省修建桥梁和道路。

在财政薄弱的云南省,今年5月该省省会城市的一家公用事业供应商在所发行国内票据到期一天后才偿付。10月,中国东部山东省潍坊市一家国有旅游集团未及时对非公开债务进行1,400万美元的偿付。

标普全球评级(S&P Global Ratings)信用分析师Chris Yip表示,在很多经济较弱的地区和省份,都已看到濒临违约以及在最后一刻匆忙偿付公债的情况。Yip称,这引起了政府的更多关注,以帮助缓解这些紧迫的流动性问题。

地方政府有发行再融资专项债券的迫切需要,以此来置换部分表外债务。

自10月以来,中国已有近30个省市通过发行此类债券筹集了约2,000亿美元的资金。这波举债融资主要集中在高杠杆地区,其中包括贵州省、云南省以及天津市。债务置换方案让地方政府有更多时间来筹集资金,从而帮助降低了迫在眉睫的地方政府债务违约风险。

摩根士丹利(Morgan Stanley)首席中国经济学家邢自强(Robin Xing)在谈到迄今已完成的债务置换操作时说,这还不够,但他认为这仅仅是个开始。他估计,将需要进行至少价值7,000亿美元的债务置换来解决大部分已陷入困境的隐性债务。

研究公司荣鼎集团(Rhodium Group)的中国研究部主管Logan Wright表示,“这并不是一个真正的重组计划,而是一个再融资计划。债务置换令地方政府债务的大部分问题依然遗留在那里”。Wright上个月参与撰写的一份报告称,从长远来看,债务延期或债务置换将损害中国的经济增长,因为偿还债务将需要用到更多的财政资源。

荣鼎的报告称:“市场仍应关注(地方政府融资平台)债务的近期违约风险和由此产生的金融风险的扩散。”

目前,大多数地方政府融资平台都依赖于地方政府的补贴或注资以及外部融资。瑞银高级经济学家张宁在其团队分析了近3000家公司的财务报表后表示,大多数公司通过运营获得的现金不足以支付利息。

长期的解决方案将涉及重组一些地方政府融资平台的债务,使这些企业具有商业可行性,因此可能很难实现。标普的Yip说:“目标不是让这些公司摆脱债务,而是让这些公司有足够的盈利能力,不再依赖政府的资助和支持。”