正如20世纪60年代的英文同名西部片一样,所谓的“七雄”(Magnificent Seven)股票势如破竹。这也意味着投资者正孤注一掷,押注于几颗子弹来命中目标。

标普500指数正处于牛市之中,推动因素是美国和欧洲通胀回落,以及人们普遍认为利率将从明年初开始下调。

然而,涨势集中在头部股票,“牛市”的成色已大不如前。如果剔除苹果公司(Apple)、微软(Microsoft)、Alphabet、亚马逊(Amazon.com)、英伟达(Nvidia)、特斯拉(Tesla)和Meta Platforms这些被分析师称为“七雄”的高增长科技股,标普500指数今年的涨幅将只有9%,而非19%。该指数中约有44%的成分股今年下跌。

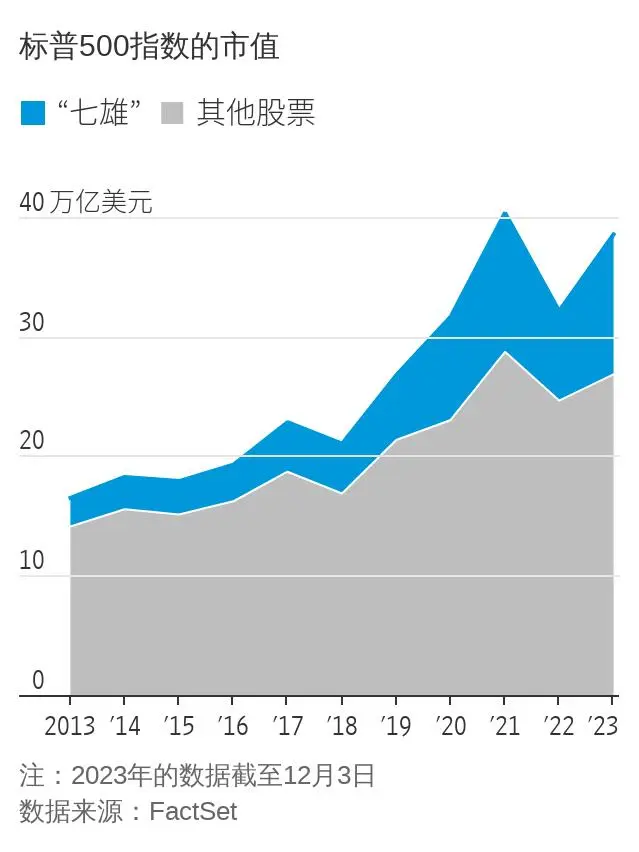

这给越来越多地使用指数基金的投资者带来了难题。如今,购买标普500指数基金意味着将30%的资金投资于仅七只股票。从历史上看,以过去十年的年末平均值计算,头部七只股票的权重占该基准指数的21%。

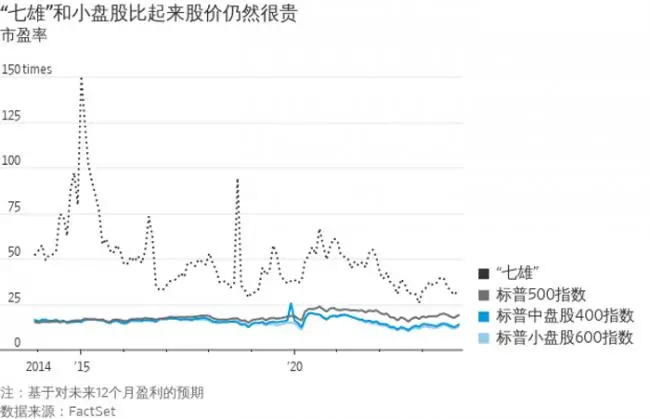

这不仅违背分散投资的原则,也意味着投资者的最重要持仓估值偏高。这七只股票近来公布的利润情况强劲,但平均预期市盈率仍达到32倍,而该大盘指数为19倍。这与2019年的估值情况相似,当时美国经通胀调整后回报率低于1%。目前的回报率高于2%。

此外,这一表现也与中小盘股反差巨大,中小盘股市盈率分别为14倍和13倍,处于极低水平。最近的数据表明美国经济将实现“软着陆”,这通常是买入小盘股和欧洲股票的信号。

美国股市是否正在转向?过去一周里,估值偏低或价值型股票大幅上涨,而七雄则表现不佳。但回顾10月底,也就是本轮上涨开始之时,价值股一度表现平平。如果说即将出现大规模的股票轮动,那美国市场并未提供有力的线索。

股市最近的涨势进一步强化了“七雄”在标普500指数中的地位。图片来源:ILLUSTRATION BY ALEXANDRA CITRIN-SAFADI/WSJ

学术研究不断发现,小盘股具有“规模溢价”,换言之,长期看这些股票往往能在不增加风险的情况下提供额外回报。该理论认为,市场会低估那些知名度较低、较少受到经纪商关注的公司的价值。在过去的十年里,这并没有阻止此类股远远跑输大盘,同时标普500指数头部股票的集中度变得越来越高。

不过,Logan Emery和Joren Koeter最近发表的一篇工作论文证实了“规模溢价”在历史上存在过,并发现随着市场集中度的提高,规模溢价也会不断扩大。Emery表示,这一证据表明,如今储户应该开始分散投资。

不过,这篇文章还发现了一个削弱“规模溢价”效应的制衡力量:投资者担心自己的投资组合越来越受少数几家公司的起落影响,会让他们调低对这些公司的估值,反而为这些股票表现出众提供了条件。到目前为止,这个因素的影响似乎不及上述小盘股效应,但这并不意味着永远如此。

这项研究还表明,当市场市值如此大的集中在这七只股票上,而获得回报的是一些个股投资时,分散投资小盘股的好处可能会大打折扣。由OpenAI的ChatGPT引发的AI热潮可能就带来了这样的回报,在这股AI热潮下,芯片制造商英伟达(Nvidia)收入已经飙升至一年前的三倍。

但是,对巨大个股效应的依赖是一把双刃剑。谁将是AI热潮的最大赢家还是个未知数。而支撑“七雄”估值的其他一些大趋势,如Meta的元宇宙或特斯拉的自动驾驶汽车,显示出的前景则不是那么乐观。

在估值不利于这些股市巨头的情况下,投资者们最终将赌注押在了少数几项巨大的、不可预测的技术发展上。在《豪勇七蛟龙》这部影片的结尾,只有三名枪手幸存了下来。