国际油价已经跌至卖家要向买家倒贴钱的地步!

受多重因素影响,海外原油期价20日开盘持续下跌,NYMEX原油期货2005(5月合约)最终收于每桶-37.63美元,为历史首次!油价暴跌引发能源股重挫,带动隔夜美股全线下跌。

屋漏偏逢连夜雨。在全球新冠肺炎(中共肺炎)疫情蔓延的当下,阿根廷宣布因无力偿还债务,再度提出全面重组。分析人士指出,新兴市场的债务状况存忧,展望未来半年到1年,新兴市场衰退风险和违约风险将加剧,从而引发金融市场进一步动荡。

美原油期价首次跌至负数

昨夜注定将载入国际原油市场历史,无数投资者一夜无眠。

4月20日,海外原油期货价格持续猛跌,NYMEX原油期货2005(5月合约)开盘后不久即跌破11美元,为1998年12月以来首次,此后盘中价格持续走低,尾盘加速下跌并罕见跌入负值!

截至当天收盘,纽约商品交易所5月交货的轻质原油期货价格单日下跌55.90美元,收于每桶-37.63美元,跌幅为305.97%。6月交货的伦敦布伦特原油期货价格下跌2.51美元,收于每桶25.57美元,跌幅为8.94%。

这就意味着,将油运到炼油厂或存储的成本已经超过了石油本身的价值;对卖家而言,每卖一桶原油还要向买家倒贴近40美元才能成交!

在业内人士看来,除却疫情冲击经济引发市场对原油需求预期下降,以及产能过剩库存大幅提升外,技术层面原因亦不可忽视。澳大利亚阿克西公司全球市场首席策略师斯蒂芬·英尼斯表示,由于溢价集中于远期原油期货合约,近期合约交易价格出现大幅折价,即将到期的5月交货的轻质原油期货价格受到非常大的挤压。

多数市场分析人士认为,石油输出国组织(欧佩克)与多个非欧佩克产油国日前达成的减产协议无助于缓解4月原油供应过剩,油价需进一步走低来倒逼更多油气公司减产或停产,从而使市场恢复供需平衡。

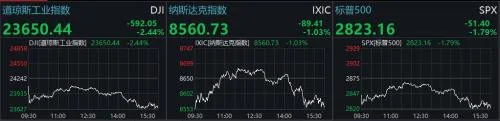

受国际油价巨跌影响,4月20日,美股全线低开最终收跌。截至收盘,道指、标普500指数、纳指分别下跌2.44%、1.79%、1.03%。

图片来源:Wind

美股能源板块全线重挫,截至收盘,埃克森美孚跌4.72%,雪佛龙跌4.2%,康菲石油跌1.9%,斯伦贝谢跌0.46%,EOG能源跌1.74%。

欧洲主流股指表现相对较好,三大股指20日收涨。

图片来源:Wind

具备避险属性的黄金20日夜盘震荡走高,COMEX黄金期价收涨0.80%。

图片来源:Wind

债务违约阿根廷或将再度重组

疫情在冲击国际原油市场和资本市场同时,对新兴市场冲击也开始显现。

据路透社报道,当地时间4月19日,阿根廷经济部长古斯曼在接受媒体采访时表示,阿根廷处在“事实违约”状态,目前无力偿还债务,所以才会提出全面的债务重组。

自1816年独立以来,阿根廷出现多次债务违约并引发重组,最近一次发生在2014年。在此次提出全面债务重组前,一系列警示性信号在一定程度上已揭示了这一结果的到来。

据媒体报道,阿根廷政府4月6日宣布,由于疫情对经济社会造成冲击,决定将推迟至2021年偿还总额约100亿美元的公共债务。而阿根廷国家统计与普查局公布的数据显示,截至2019年底阿根廷外债达2776.48亿美元。

此前国际货币基金组织(IMF)发布的新一期《世界经济展望报告》预测,2020年阿根廷经济将萎缩5.7%。专家认为,在采取牺牲经济发展的“休克式”抗击新冠疫情政策下,阿根廷就业、出口、债务等一系列问题已经逐渐凸显,经济发展前景堪忧。

兴业证券指出,新兴市场的债务状况存忧,疫情或引发新兴市场债务危机。新兴市场依赖于国际贸易,此次疫情导致全球需求大幅下滑,导致新兴市场的经常账户恶化,进而国民流量性收入减少,从而会直接使得债务问题开始突出。

兴业证券预判,相比2008年,当前新兴市场应对危机的能力更脆弱,若对外偿债能力承压,可能导致主权债务违约。除阿根廷外,南非由于外汇储备不足已经出现了主权债务违约风险。展望未来半年到1年,新兴市场衰退风险和违约风险将加剧,从而引发金融市场进一步动荡。