位于纽约的一家GameStop店铺。

华尔街的主导力量正在发生转移。散户投资者至少暂时大获全胜,并且正在享受胜利。

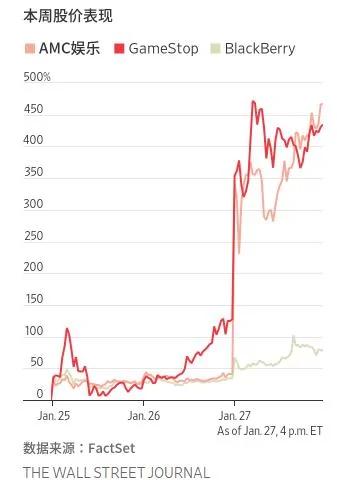

包括GameStop Corp.(GME)、AMC娱乐控股公司(AMC Entertainment Holding Inc., AMC)和BlackBerry Ltd.(BB)在内的公司股票一度被认为无可救药,但近来这些股票走出了一波令人瞠目的上涨行情,同时也颠覆了对冲基金和散户投资者之间的传统秩序。散户投资者为赢利欢呼雀跃之际,上述专业投资机构则吞下亏损的苦果。

评估公司基本面等传统策略被抛诸脑后,市场动能成了王道。专业机构和散户投资者之间激烈交锋,前者损失数以十亿美元计的资金,后者则在社交媒体上对机构发出嘲讽。而与此同时,这种狂热的交易活动也在引发监管和法律担忧。

这些网民投资新手在Reddit、Discord、Facebook和Twitter上抱团,互相鼓励买入股票,炫耀他们的胜利成果,有时有意的联合起来,让专业交易员输得很惨。这些交易员抗议说,这些网络大军正在合谋操纵股价。

沽空机构香橼研究(Citron Research)的Andrew Left已经成为社交媒体上一些投资者的目标。他表示:“我没想到会这么狂热。”他还称:“这就是个赚快钱的计谋。”

1月初以来,社交媒体上涉及GameStop、AMC和BlackBerry的内容已经达到数十万条,这些股票也跻身美国金融市场上交易最活跃的个股之列。

巨大的涨幅迫使投资管理机构对押注这些股票下跌的头寸进行平了仓,这种操作又放大了这些股票的涨势。根据金融分析公司S3 Partners的数据,空头今年仅在GameStop一只股票上就已损失93亿美元,其中包括周二该股大涨给空头造成的50亿美元损失。GameStop在周二跳涨93%,创出147.98美元的新高,令该股截至当时的1月份累计涨幅扩大至685%。

GameStop的股价在周三最高飙升至380美元,令这家电子游戏零售商的市值一度达到265亿美元,超过达美航空公司(Delta Air Lines Inc., DAL)的市值。

今年44岁的Sam Daftarian称,他以前觉得股票交易应该是那些坐在大城市摩天大楼里的专业人士的工作,但在去年的股市大跌期间他也开始炒股。Daftarian不久前还是一名法学院的学生。

今年44岁的Sam Daftarian不久之前还是一名法学院的学生。他说,“电影里从来没有一个人穿着睡衣坐在布里斯班的一座小山上”。图片来源:SONIA EJTEHADIAN

近期让Daftarian赚到钱的股票包括陷入困境的电影院连锁运营商AMC,该股周一大涨26%,波动幅度为该公司历史上少有的。去年,在AMC股价徘徊在4美元左右时,Daftarian买入了价值1,000多美元的该公司股票。他还投资了一笔金额不大的AMC期权,该笔投资的价值近期有望上涨超过一倍。AMC近来在努力避免破产。

Daftarian说,如果他此前就意识到股票交易可能会带来怎样丰厚的收益,他就不会努力去读在线的法律或本科学位了。他周二说:“请告诉华尔街之狼,旧金山的鸽子将吃掉你们的午餐。”AMC股价周二又跳涨了12%。

个人投资者在重金押注时往往会吃亏。去年油价意外跌至负值时,个人投资者遭受了数以十亿美元计的损失,而市场老手却赚得盆满钵满。一些零售经纪平台向个人交易者推销“免费”交易,但实际情况可能大相径庭。银行家和其他专业人士设计的高风险、杠杆化的股票市场基金曾给个人投资者造成亏损。

36岁的亚特兰大居民Noah Williams说,过去两周他通过GameStop期权头寸赚了近15万美元,足以偿还逾4.35万美元的剩余学生贷款。他从去年秋天开始买入GameStop的股票,最初的买入价是16美元,目前持有约1,100股。自那以来,他用期权头寸所赚利润的剩余资金购买了更多GameStop股票。

Williams说:“我认为从中学到的一个要点是,基本面分析并不适用于个人交易者。”他表示:“这完全是由市场情绪推动的。特斯拉之所以有现在估值,唯一的原因就是人们相信这家公司。”

Williams最近更新了他在领英(LinkedIn)上的个人资料,添加了一份“轧空宇航员(Short Squeeze Astronaut)”的头衔,这与Reddit上热门的WallStreetBets论坛有关。在这个论坛,交易者经常吹嘘像GameStop这样的股票将“飞向月球”,还加上了火箭飞船的表情符号。Williams说,在GameStop的股价达到1,000美元之前,他不打算出售手里的股票。

个人投资者的需求令在线经纪商难以招架,包括富达投资(Fidelity Investments Inc.)和Vanguard集团(Vanguard Group)在内的公司都遭遇了速度缓慢或其他技术故障。嘉信理财集团(Charles Schwab Corp., SCHW)、德美利证券(TD Ameritrade Holding Co., AMTD)和Robinhood Markets Inc.等经纪商也已在提高交易GameStop证券的保证金要求。这是一只证券的波动性或风险发生变化时经纪商通常会采取的做法。

美国金融业监管局(Financial Industry Regulatory Authority)的前执法负责人Brad Bennett称,美国证券交易委员会(Securities and Exchange Commission, SEC)的工作人员可能正在调查交易活动和Reddit上的信息。他表示,要想证明有任何类型的欺诈行为,比如操纵市场,都需要确认交易员传递了虚假或误导性的信息来操纵股价。美国SEC发言人不予置评。

Bennett指出:“如果只是人们在互联网上互相讨论而陷入狂热,那就很难发现违规行为。”他说:“但如果人们在网上放出消息,而持股人趁消息引发的狂热气氛抛售股票,且没有披露这一切,这样的行为就可构成欺诈。”

GameStop和AMC股价的急剧上涨是在大盘相对平静的情况下发生的。本周标普500指数已下滑约1.7%,年初至今基本持平。相比之下,本周以来GameStop的涨幅达到417%,AMC则为172%。

最近几个交易日,AMC是整个股市中交投最活跃的股票,取代了苹果公司(Apple Inc., AAPL)这个市值比其高1,400多倍的巨型股票。GameStop和AMC的投机性期权交易量已经升至有史以来的最高水平,面对屏幕上这两只股票的剧烈价格走势,交易员们目瞪口呆。

影院运营商AMC在疫情中挣扎,然而却成为了互联网股票讨论中的最爱。图片来源:MARCIO JOSE SANCHEZ/ASSOCIATED PRESS

很难找到引发GameStop股票狂热走势的源头,但有迹象显示,2019年在Reddit论坛上就开始出现散户投资者对该股的兴趣。当时,有一些用户开始发布看涨期权仓位的截图,并讨论该股为什么可能上涨。

同年3月,一位Reddit用户发帖称,GameStop是一只“深度价值型股票”。另一位Reddit用户当时指出,Michael Burry通过他的投资公司Scion Asset Management LLC已买入了GameStop的部分股份。Burry因在2000年代末的金融危机前做空房贷支持证券而出名。

2019年8月,一位用户在Reddit的一个投资论坛上发帖称,Burry正试图发起一场史诗级的轧空行动。轧空是指,一只股票开始上涨会迫使空头为止损而买回他们在此前做空时卖出的股票。

到2020年,关于可能出现的轧空交易的讨论在一些用户中已不仅是一种操作理论。一篇又一篇的帖子指出针对GameStop股票的空头仓位很大,一位用户在2020年4月预测,这将是“你一生中遇到过的最大轧空”。甚至有许多用户预测,PlayStation5等新游戏机将在2020年末推出。他们认为,光是这一点就能帮助提振这家苦苦挣扎、已开始关闭全球门店的游戏零售商的股价。

到今年1月初,GameStop已经从一只被推荐的股票变成了一种现象。GameStop不再仅代表一个大赚一笔的机会,或者为一家陷入困境的公司提供支持的方式。对一些用户来说,购买GameStop的股票已变成一种对抗机构资金的途径。有些用户鼓励其他人要坚持住:“不要卖。”

巨亏

被大量做空的股票价格正在飙升,这套牢了华尔街一些最优秀的交易者。熟悉对冲基金Melvin Capital Management的人士称,这只业绩排名靠前的对冲基金年初时还管理着125亿美元资金,截至上周五,该基金年内已累计亏损近30%,主要归咎于对GameStop等公司的一系列做空操作。

Melvin创始人Gabe Plotkin安排了紧急资金,以弥补押注GameStop等公司造成的损失。图片来源:ALEX FLYNN/BLOOMBERG NEWS

面对亏损额增加,Melvin创始人Gabe Plotkin周一安排了一项紧急交易,Citadel LLC、其合伙人和Point72 Asset Management将立即向Melvin旗下基金投资27.5亿美元,以稳定该基金运营。此次交易还规定,这些外部投资者获得了Melvin三年非控制性收入份额。此举实际上降低了Melvin对借入资金的依赖,因此也降低了Melvin的主要经纪商要求追加保证金的可能性。

Melvin持有的GameStop看跌期权已在1月中旬到期,该公司周二平仓了GameStop空头头寸。持有看跌期权的投资者会在标的股票价格下跌时获利。一位发言人在一份书面声明中称:“Melvin Capitall在过去几天里对我们的投资组合重新进行了调整。”至于Melvin的亏损有多少来自GameStop,该发言人不予置评。

熟悉Maplelane Capital LLC的人士称,这家纽约对冲基金年初管理资金规模约为35亿美元,截至周三,该基金年内已累计亏损约30%,主要归咎于对GameStop的空头头寸。其中一位知情人士称,为保全资本,该基金在过去两周调整了投资组合。

对于前Galleon Group交易员Leon Shaulov于2010年创办的Maplelane来说,这种急转直下的局面是非常罕见的。据一份投资者文件显示,Maplelane自成立以来平均每年回报率为29.4%。

一些交易员表示,他们一直在回补Palantir Technologies Inc.和Stitch Fix Inc.等其他股票的空头头寸,担心这些公司可能成为下一个GameStop。另一些人则因为GameStop和AMC等股票飙升而被迫割肉离场,他们所在的公司也纷纷采取措施,限制基金经理能够承担的头寸风险。根据高盛集团(Goldman Sachs Group Inc.)的数据,对冲基金周一以2019年8月以来最快的速度减少了股票风险敞口,既削减了看涨头寸,也回补了空头头寸。

与此同时,根据全球媒体情报公司Meltwater的分析,关于“Melvin”的讨论在Reddit平台上占据了主要位置,在过去的一个月里,有超过四万条与这家公司相关的帖子在流传。其中一条帖子幸灾乐祸地说:“比起Melvin的偿债能力,我们非理性行动的能力更强。”