《彭博社》11月29日最新报道,中国不断加深的房地产市场崩溃,正在推动中国央行采取一种长期以来一直受到批评的政策风格:量化宽松(QE)。

据报道,中国人民银行可能会通过所谓的抵押补充贷款(PSL),为建设项目提供至少1万亿元人民币(约合1400亿美元)的低成本资金。

根据该计划,中国央行(通过接受政策性银行的贷款作为抵押品)向政策性银行提供廉价的长期现金,为住房和基础设施部门的贷款提供资金。

与美联储等其它央行通过大规模购买债券来压低收益率的量化宽松计划不同,中国版的QE计划更具针对性。

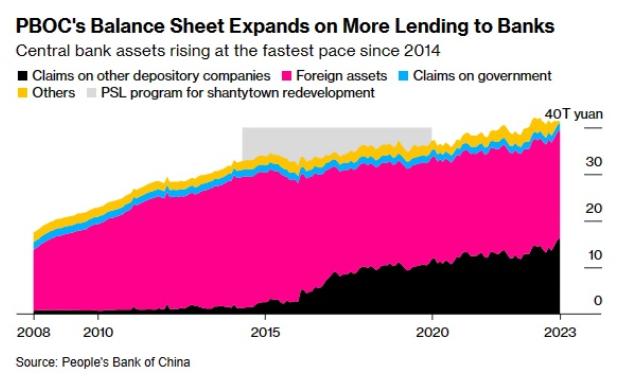

在2014年至2019年期间,PSL被用于帮助为住房建设热潮提供资金,一些经济学家将其描述为中国式的QE,这归因于由此产生的货币创造和央行资产负债表的扩张。

野村控股(Nomura Holdings Inc.)首席中国经济学家陆挺表示:“经过这么多的政策放松、刺激和救济,房地产行业仍然没有显示出任何明显的改善。所有的传统工具都用过了,剩下的就只有非常规工具了。使用央行资金拯救未完工住房项目的可能性正在增加。”

房地产行业在其鼎盛时期约占中国经济的四分之一,目前该行业仍在暴跌,10月份房价创下8年来最大跌幅。迄今为止的政策措施,包括降低抵押贷款利率、放宽购房要求和向开发商提供融资援助,都未能扭转房地产危机。

《彭博社》估计,由于贷款和销售资金枯竭,开发商面临越来越大的流动性压力,2023年需要18.9万亿元人民币来偿还短期债务和完成预售房屋。资金缺口相当于国内生产总值(GDP)的15%,到2024年将达到类似的规模。

(图片来源:彭博社)

QE怀疑论者

长期以来,中国央行一直反对全球同行的QE政策,并承诺尽可能长时间地保持“正常”货币政策。

今年7月任期结束的前中国央行行长易纲表示,央行应尽最大努力避免购买资产,因为从长远来看,这将“损害市场功能,将财政赤字货币化,损害央行声誉,模糊货币政策的边界,并产生道德风险。”

易纲的前任周小川曾在2010年警告称,美国的QE可能对全球产生负面影响。

在周一的政策报告中,中国央行将不购买政府债券的立场与美联储和日本央行的立场进行对比。

报告称,在央行的资金支持下,中国商业银行持有约64%的主权债券,远高于美国和日本,后两者低于7%。

中国央行表示,将推动更多企业和居民购买主权债券,使持有人的投资组合多样化,并确保这些债券的顺利发行。

今年夏天上任的中国人民银行行长潘功胜誓言要为负债累累的地方政府提供紧急流动性支持,以防范地方债务风险。