彼得·戴维·希夫是证劵经纪人,作家,曾经竞选过美国参议员,他以成功预测2007年至2008年的经济危机而著名,是奥地利经济学派的强烈支持者。

最近几天,希夫发表了一段令世人震惊、或者说令世人根本无法接受的观点,主要内容如下:

希夫接受GoldSeek采访时说道:“美联储将为高通胀提供一杯鸡尾酒,人们将寻求黄金的庇护。因此,我认为2024年可能是有史以来黄金百分比增幅最大的一年。”

当被询问“美国股市与黄金,黄金会与道琼斯指数持平吗?”,希夫回应称:“金价可能1比1接近道琼斯指数,类似于1930年代。”

“黄金已经为更高的价格奠定了十多年的基础,”他续称。

希夫也谈到美国市场,他认为尽管有人反对,但由于抵押贷款支付相对于租金较低,美国住房市场仍保持坚挺。

“两位数通胀的可能性给多个行业带来巨大风险,”他展望并发出警告。

现在的道琼斯指数是37000多点,黄金在2050美元/盎司附近徘徊,如果说两者回归1:1的水平,要么是金价暴涨至10倍以上,要么就是道指跌掉90%以上,这两者似乎都是不可想象的,不要说在2024年年内发生不可想象,即便在未来两三年内发生都不可想象。如果股指下跌、金价上涨然后缩小道琼斯与金价的比例至接近1:1,或许希望大一些,但这依旧是耸人听闻的,因此,希夫的话可以归类于“疯言疯语”。

如果不考虑1:1这个比例,只看内在的逻辑关系,或许上述说法就并不完全是“疯言疯语”。

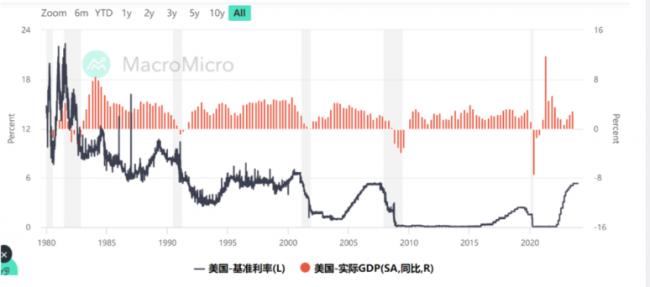

看看美国的基准利率很有意思。

美联储现在的基准利率与次贷危机爆发之前完全一样,直觉就是怪怪的。

首先,次贷危机之前中国的资本投资收益率非常高,美国实业资本在疯狂外流,那是美国经济很低迷的时期;现在不同,在再工业化的驱动下,在逆全球化的助推之下,2023年3季度修正后美国的经济增长率高达4.9%,这个数字像是发达国家的经济增长率吗?不像,更像是发展中国家的经济增长数字,从经济增长来说与次贷危机之前完全不同。

其次,次贷危机之前美国的失业率大约是5%,现在还不到4%,接近半个世纪以来的最低水平附近,失业率有明显的差别。

再次,次贷危机之前美国的通胀的峰值约5.8%,这次通胀的峰值是9.1%,两者的差异非常明显。

最后,11月的时候鲍威尔主席还信誓旦旦地要执行鹰派的货币政策,但不到三周之后就开始大变脸,唱起了和平鸽,作为这样的人物,不应该出现这种剧烈的转变,这会让世人认为美联储的货币政策过于随意,也不具有连续性,这是很大的忌讳。

也就是说,本次加息进程,总给人以半途而废的感觉,是什么因素造成这种情形?

除了鲍威尔肚子里的蛔虫,看起来没人能给出答案。

但外人还是可以猜测或分析。

至少我个人认为,是美国政府的高负债率逼停了美联储的脚步,在这个世界上,或许也只有美国政府的要求才能逼停美联储的加息车轮吧,估计大家都同意这一点。

2022年美国的GDP是25.46万亿美元,按照今年全年的经济增速为2.5%计算,今年的GDP增量就是6365亿美元。但2022-2023财年美国政府的赤字是1.7万亿,这些赤字只能通过增加政府负债来解决,意味着美国政府将新增1.7万亿债务,新增债务与新增GDP之比高达267%。

去年美国政府的负债率约为129%,在新增债务与新增GDP之比高达267%的情形下,意味着美国政府的负债率将快速上升。

今年是美国经济的好年份,目前的失业率已经开始缓慢上升,说明美国经济开始进入回落周期或萧条周期已经是定论,比如IMF就认为美国2024年的经济增速会比2023年低0.6%左右,经济增速降低财政收入增速就会降低,这意味着2023-2024财年美国政府的财政收入增速会明显下滑。

但支出是没办法压缩的。

亚欧大陆的战争愈演愈烈,美国为了兑现帝国的承诺、维持帝国的信用就必须军援乌克兰、以色列甚至未来的亚太战场;重建产业链的任务是国安任务,这方面的支出不仅不能压缩,未来还需要扩大;基准利率已经上了台阶,债务利息支出在快速上升;美国社会的贫富差距已经非常严重,根据美联储公布的2022年美国家庭财产中位数是19.29万美元(包括房产),但平均数却高达106.37万,如此巨大的贫富差距决定美国政府没办法通过压缩福利开支来降低美国政府的财政支出,等等。

这就决定美国政府来年的财政赤字会继续大幅扩大,美国政府的负债率会加速上升。

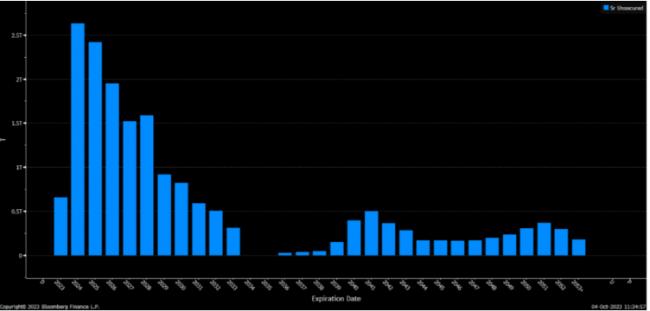

恰恰2024年是美国政府债务集中到期之年,见下图,如果鲍威尔继续执行强硬的货币政策,就会让美国政府背上巨额的高息负债,在今天的全球地缘局势和美国的经济局势下,拜登总统还能玩下去吗?

2023财年美国政府利息支出增加了23%,达到8790亿美元,净利息支出增长了39%,达到6590亿美元。虽然目前美国债务的平均利率达到了2011年以来的最高水平,截至2023年8月底为2.92%,这个水平是2011年“好日子”时的两倍多,但在目前的基准利率下显然还是很低的水平。随着每个月都有一些超低收益的国债到期,就必须用很高收益率的国债置换,这意味着债务利息支出将飙升。恰恰明年就是美国政府债务的集中到期之年,为了避免超低收益的国债被超高收益的国债集中取代,让美国政府背上难以承受的债务,鲍威尔就只能无奈地转变立场,通过鸽派的货币政策压制美债收益率、进而压制美国政府债务利息支出的上涨增速,给美国政府留一点活路。

这很可能就是美联储不敢将加息进程进行到底的根源。

但给美国政府留一点活路,就意味着自己走上绝路。

既然美联储受到美国政府高负债率的阻击不敢将加息进程进行到底,也就不敢将市场的流动性回收到中性,达到足以压制通胀、也足以压制资产价格过热的水平,未来最大的后患就是通胀死灰复燃。

支持未来通胀的动力很可能来自以下几个方面:

第一,鲍威尔在12月议息会议之后转鸽,美国股市迅猛反弹,这说明美联储并没有将流动性回收到中性,还不足以压制股市,股市的快速反弹就会反推通胀。

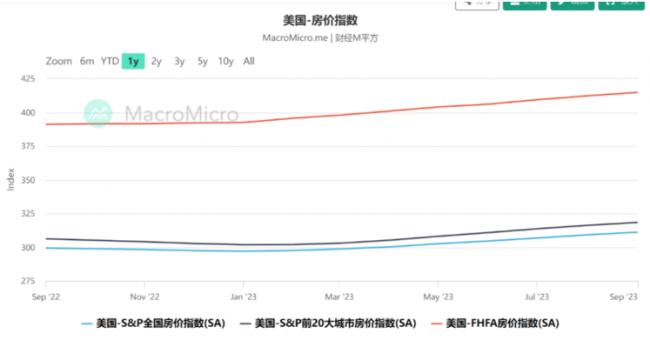

第二,最严重的是楼市。

希夫也谈到美国房地产市场,由于抵押贷款支付相对于租金较低,美国住房市场仍保持坚挺。

加拿大的房地产市场十分好笑,加拿大Rentals.ca租房网和公寓市场研究公司Urbanation发布的报告称,11月平均月租年增率高达9.9%,这个增幅远远超过了央行的基准利率5%和房贷利率,当然就无法抑制房地产市场的过热状态。美国的情形虽然不像加拿大这么好笑,但主要住宅租金11月的同比涨幅也达到了6.87%,明显高于基准利率,现在美联储的货币政策已经转鸽,主流房贷利率迅速跌到6%以下,当然就无法逆转房地产市场。

既然央行无法将利率提升到中性,达到压制房价过热的水平,房价就会继续上涨,这就是今年以来美国房价不断上涨的根源。

住房是每个家庭的刚性需求,房价和房租永远是一个社会最基础的价格,与油价对通胀的影响类似,只要这个基础价格继续上涨,通胀就很容易死灰复燃。

第三,经济活动已经趋淡,但流动性却依旧过剩,市场流动性都会面临一个严重的问题,如何避险?大宗商品肯定会吸收部分避险资金,进一步助推通胀。

第四,今天有一个巨大的不可控因素。

上世纪七十年代,1973年石油危机的爆发是核心标志,意味着滞胀年代的正式到来。

今天,世界已经告别了全球化时期的和平年代,战争年代已经走来,相信这已经是所有人的共识。

政客们一般不会说人话,即便人话也要用鬼话来表达出来,“去风险”就是典型,如果用人话来表述“去风险”不就是脱钩断链吗?只不过是希望有序的形式来完成。但战争年代到来之后,大国对抗已经成为焦点,有序脱钩就完全是不可能的:

首先,各国都在使用产业链为武器,如果一方想有序脱钩,优势的一方就会在某些行业采取硬脱钩的办法来打击对方,比如目前有些大国对自己所拥有的独到技术、优势资源使用禁运政策,这就是典型的硬脱钩;

其次,目前红海海运航线正在因战争而遭遇威胁,这会影响全球20%的海运。虽然美国已经组织十国联盟在红海护航,但只是在海上被动拦截胡塞武装发射的导弹和无人机,并不敢上岸消灭胡塞武装。这是一种典型的不对称战争,胡塞武装在陆地上用十分廉价的无人机长期威胁商船,而美国却需要组织十几艘军舰在黑海长期游弋并不断发射昂贵的导弹,从战争成本来看是完全不对称的,这就意味着红海航运危机并不会得到彻底解决,而是会走向长期化。这就让伊朗等国看到了美国的底线,它并不敢陷入陆地战争,这让伊朗有胆量用无人机等放手攻击所有的海上目标。现在伊朗已经声称要封锁地中海,这看起来比较难,但用无人机等封锁波斯湾却是十分现实的,而南海正处于危机时刻,一旦红海、地中海、波斯湾、南海等海上航线持续受到袭击,其影响就是致命的,这会让包括能源产业链在内的全球产业链迅速崩裂,全球产业链会出现剧烈的硬脱钩,通胀会立即失控。

在战争年代要实现产业链的有序脱钩,是非常典型的幻想。

今天,有人认为美国经济会软着陆,有人认为会硬着陆,前者属于主流,这恰恰反应了美联储并未将利率加到中性水平所带来的尾部风险,市场流动性依旧处于泛滥状态之时,经济当然就容易软着陆。既然软着陆成为共识,流动性就会放肆地攻击股市、楼市、大宗商品,通胀就容易死灰复燃。

当通胀死灰复燃之时,经济增速已经开始出现回落,美国政府的财政收入增速就会明显回落,债务亚历山大,美联储还敢继续加息吗?局势没有严重恶化之前它就很难采取行动。

美联储为了压制美国国债收益率而延迟加息或拒绝加息,就意味着美债收益率不足以补偿通胀。我们知道在布雷顿森林体系解体之后美债取代了黄金充当了美元发行的保证金,就源于美债收益率可以补偿通胀。一旦美债收益率不能补偿通胀之时就是美债违约,就无法充当黄金的职能,也就无法起到避险作用。而美债违约就意味着美元违约,这会导致剧烈的信用收缩。到那时美元和所有美元资产就会被凶猛地抛售,避险资本就会迅速流入黄金等实物货币领域,道琼斯指数与金价之间的剧烈修正就会出现。

或许这就是希夫的逻辑,让黄金和道琼斯同时上演神奇,当然,“神奇”既是机遇也是风险。

1927年,美联储希望通过加息抑制资产价格,当时主要是抑制股市过热,到1928年下半年,资产价格还十分坚挺,但商业活动却已经明显冷却,此时只能停止加息以避免主动制造经济危机。美联储未能将利率提升到足以抑制资产价格过热的水平,也就纵容了投机活动,到1929年初,美联储人士开始哀叹,我们已经无能为力,只能等待灾难的降临。到10月,大萧条降临了。

今天,基于美国政府高负债率的阻击,美联储也未能将利率提升到足以抑制资产价格过热的中性水平,也是对投机活动的纵容,会得到什么样的结局哪?

一旦希夫的逻辑真的出现了,纸币资产就会被疯狂抛售,资本集中避险,那不就是大萧条重来吗?1929年大家集中抛售美元资产转持现金,源于金本位的美元现金是值得信任的,这是通缩模式;今天抛售的是美元资产和美元,转持黄金等实物货币,源于今天的纸币已经是最大的风险。