微博截图

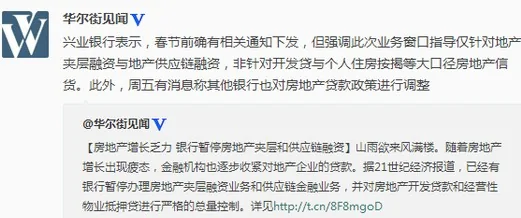

据华尔街见闻消息,兴业银行(601166,股吧)表示,过年前确有相关通知下发,但强调此次业务窗口指导仅针对地产夹层融资与地产供应链融资,非针对开发贷与个人住房按揭等大口径房地产信货。

22日网上有消息称,兴业银行总行通知全行暂时停止办理房地产夹层融资业务并且暂停房地产供应链金融业务。

实际上,此前有报道称有股份制银行在过年前已发出通知,要求暂时停止办理房地产夹层融资业务和房地产供应链金融业务,但并未明确指出是哪家银行。据了解,夹层融资是风险和回报介于优先债务和股本融资之间的一种融资形式,此类客户一般都是房地产企业。

有银行暂停房地产夹层和供应链融资严控总量

山雨欲来风满楼。

近日,21世纪经济报道独家获悉,过年前,有股份制银行发通知,暂时停止办理房地产夹层融资业务,暂停房地产供应链金融业务;普通房地产开发贷款、经营性物业抵押贷款等未包含在内,但是相关通知表示,严控总量,确保总量不增加。

而实际上,今年以来,其他各家银行也在全面收紧房地产企业的授信,不少房地产开发商反映,很难拿到银行贷款,个人住房贷款也未出现松动。

年前已暂停夹层融资

“年前就停了。”上述股份制银行的多地分行人士向记者证实,总行的判断是基于在经济条件下行、资产泡沫过大、货币政策紧平衡的环境下,风险急剧上升,一旦发生风险暴露,处置起来非常困难,为此总行提出停止办理房地产夹层融资业务。同时要求企业金融业务条线重新审视相关政策流程并提出风险应对措施,在新的政策出台之前,暂停办理房地产供应链金融业务。

该银行华东某分行信贷人士介绍,在内部,夹层融资主要放在投资银行部,供应链金融则属于企业金融条线下的贸易金融部。截至2013年6月,公司供应链融资业务余额4023.88亿元。

夹层融资是风险和回报介于优先债务和股本融资之间的一种融资形式。国内常见的操作模式是,银行给中小企业提供有信用和价格优惠的1到3年期贷款,同时,安排其子公司或关联公司获得该企业一定比例的股权认购权(通常不超过10%)。

“夹层融资客户一般都是房地产企业。比如一家企业买地需要10亿元,但自身只有5亿元,那么就先向我们贷款5亿元买地,地下来后再抵押给我们,风险相对较高,我们分行目前还没有成交过一笔,全行这部分融资也并不多。”上述华东某分行信贷人士表示。

另一分行人士还透露:“房地产开发贷等普通贷款新增也很少,因为总行文件要求严控总量,确保总量不增加。”

“今年,总行层面传达了精神,预判目前房地产行业可能已处于过剩,现在成交量下降可能是一个拐点信号。因此要求对房地产企业融资要更谨慎,严控新增,特别是三四线城市。”上述华东某分行信贷人士证实。据一国有银行广东分行一位中层介绍,建行一直没有做房地产夹层融资业务;而招商银行(600036,股吧)现在只做几大地产商,有个“小名单”;只有平安银行(000001,股吧)逆势而为,还在做。

最新《中国主要城市房地产市场交易情报》显示,2014年1月份,包括北上广深四大一线城市在内的43个主要城市,超过九成城市楼市成交量出现环比下跌。

申银万国最近研究报告称,过年过后的交易量反弹亦弱于往年,成交量季节性复苏不及预期的可能性增加。

以兴业银行为例,曾踏准了国内2007年前的一波房地产牛市,2006到2007年两年,该行猛飙房产按揭贷款,增量曾一度赶超当时股份行头牌招商银行,带动零售业务量增至股份行第二。兴业银行房产开发贷增长同样强劲,到2007年底,兴业房地产相关贷款占贷款余额的比重一度达到41.5%的高点。

兴业银行从2009年,迅速退出房地产。2009年末,房地产类贷款占比已经下降到13%。同时,公司还压缩了房地产开发贷款的比重,房地产开发贷款占房地产业贷款总额的比重为46.63%,同比下降了25.51个百分点。

2013年,21世纪经济报道记者获悉,在内部重新定价后,兴业在国内银行业中较先结束了房产按揭贷款利率优惠,整个按揭规模2013年也增长有限。

全行业共识:收紧房地产信贷

正如中国社科院副院长李扬日前所说:“金融部门已在对未来房价可能下跌做准备。”

记者从另一家股份制银行获悉,今年对房地产贷款总量的态度亦是“严格控制”。

“不好的客户就不做了,存量的质量好的客户,招、保、万、金、绿(招商、保利、万科、金地、绿地)之类的,做做额度就满了。上半年行业额度都得抢,下半年应该就没额度了。”该股份制银行内部人士预期,今年房地产授信会比去年进一步收紧。

数据显示,2013年末,北京市中资银行本外币房地产开发贷款余额比年初减少248.4亿元,同比下降5.3%;上海市中外资银行本外币商业性房地产开发贷款全年增加398.2亿元,同比少增12.9亿元。

亦有二三线房地产开发商反映,除一级开发商外,其他房地产开发商已经无法获得银行贷款。

除房地产企业授信收紧外,银行对个人住房按揭贷款的态度也并未出现松动。

“首套住房,执行基准利率,基本已无优惠,首付比例最高七成。二套,基准利率上浮10%,首付比例最高三成。有的城市,首套利率也在基准利率基础上上浮1%——5%。甚至已有股份行暂停个人房贷。”某国有商业银行人士介绍。

“高企的资金成本令其主动收缩盈利能力差的按揭贷款,在按揭贷款的发放时间、发放要求上都进一步严格,如果没有一定的窗口指导,住房按揭难现明显松动。这将使成交量季节性复苏不及预期的可能性增加。”申银万国分析师认为。(21世纪经济报道)

银行收紧房企融资传言四起兴业银行、

楼市风向微变正在发酵,本周,杭州某热销楼盘开盘价陡降4000元/平米引发广泛关注。而楼市的另一端———银行,关于收紧房企融资的传言四起。

昨日有报道称,部分股份制银行于过年前下发通知,要求暂停办理房地产夹层融资业务和地产供应链金融业务,并要求涉房相关贷款确保总量不增加,而涉事的股份制银行也被锁定为兴业银行和中信银行。截至记者发稿时止,两家银行仍未就此传闻回应南都。

不过,另一家股份制银行地产事业部负责人昨天接受南都记者采访时称,即便个别银行暂停房地产夹层融资业务,也不能视为银行业对地产信贷政策出现了明显的收紧。

夹层融资房企极少使用

此次传闻提及的房地产夹层融资业务和地产供应链金融业务,对公众来说显得较为陌生。但在从事地产信贷业务逾12年的某股份制银行地产事业部负责人看来,公众对上述两项业务的不了解完全正常,因为这本身就不是房地产行业主要的融资业务。“公众较为熟悉的是房地产开发贷款、经营性物业抵押贷款等。”该负责人透露,“除此之外的,包括房地产夹层融资和地产供应链金融,其他形式的融资规模最多不超过30%。”

所谓夹层融资,主要是指介于银行信贷间接融资和资本市场股权直接融资之间的一种融资模式。其常见的操作程序是,有融资需求的企业向银行提出融资需求,银行动用资金购买该公司一定数额的股权,同时在协议中明确规定企业回购的条件。“夹层业务本质上是一种投行业务,其作用主要在于美化企业的资产负债表、现金流等,因而对于那些可能在未来2-3年实现上市的公司来说,具有做靓财报的作用。”上述负责人解释。

针对地产企业从事夹层融资业务,上述负责人表示,未听说地产行业有广泛开展该项业务。他解释,由于夹层贷款的目标企业只是在未来2-3年由可能上市的准上市公司,而其美化财报的作用完全可以通过发行永续债或资管业务实现,同时其缺乏较为充分的实物担保,银行授信审批额度不高,贷款用途在签订贷款协议时又有着明确而严格的限制(一般只能用做流动资金),因而近年来该业务并未在实际信贷工作中被经常使用。该负责人明确,目前房地产企业的融资方式首选仍然是银行的开发贷,其他渠道的房企融资业务都已经做得非常规划透明,即便有些银行收紧,也不是因为这些业务本身出现了什么问题。

多家银行称暂未接到收紧信号

就在本周,杭州某热销楼盘开盘价陡降4000元/平米的消息引发广泛关注,楼市下跌及其可能引发的一系列系统性风险再一次被市场聚焦。而此次部分银行的信贷收紧行为,则被视为新一轮银行业收紧房地产行业信贷的信号。记者就此采访了多家商业银行个人房贷业务或开发贷业务的负责人发现,受访的多数业内人士明确表示并未接到来自上级部门明确的收紧信号。“即便在房价上涨最快的2011-2012年,贵州个别楼盘也出现过开盘价腰斩的情况。”上述个贷业务负责人表示。

他还表示,对银行来说任何业务都是收益和风险并存的,房地产行业是有一定风险,但目前的监管力度到位,整个房地产相关业务的风险就仍然可控。如果楼市出现暴跌进而引发系统性风险,受伤害的就不仅仅是房企或者银行,而是整个国家经济,这显然不是监管层愿意看到的。该负责人认为,“未来的房地产价格,尤其是一线城市的房地产价格,仍然处于易涨难跌的局面。”