债务负担加重、房地产市场泡沫以及经济增长停滞等等,这些都将成为亚洲信贷市场崩盘的诱因,而后,整个亚洲或许会爆发金融危机。

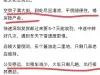

野村证券首席经济学家苏博文(RobSubbaraman)日前就表示,亚洲地区民间信贷规模呈现爆炸式增长,甚至已经接近该地区GDP总和的140%。相比之下,新兴市场的信贷总额占地区GDP的77.2%。

中国的信贷问题尤其使得担忧。数据显示2015年第四季度中国民间借贷规模已超过GDP的200%。

一直以来,中国政府都在想方设法处理日益庞大的债务负担,还试图在这个经济转折点努力维持房地产市场的健康发展状态。

值得注意的是,除了信贷问题,中国还面临着另外两大难题:生产率增长放缓以及持续下跌的就业人员总数。

相较于中国大陆,香港的情况也不容乐观。苏博文最新发布的投资备忘录内容显示,从金融危机的谷底直至现在,香港房价已暴涨105%,香港民间债务占GDP的份额高达281%。受中国经济表现出疲态以及美国潜在加息的影响,香港经济已陷入“进退两难”的困境中。

苏博文指出,自金融危机发生以来中国大陆和香港背负债务的规模一直在扩大。

图1:图中横轴代表2008年第四季度至2015年第四季度中,各国和地区信贷所占GDP的份额;竖轴代表2015年四季度民间非金融机构的信贷规模。

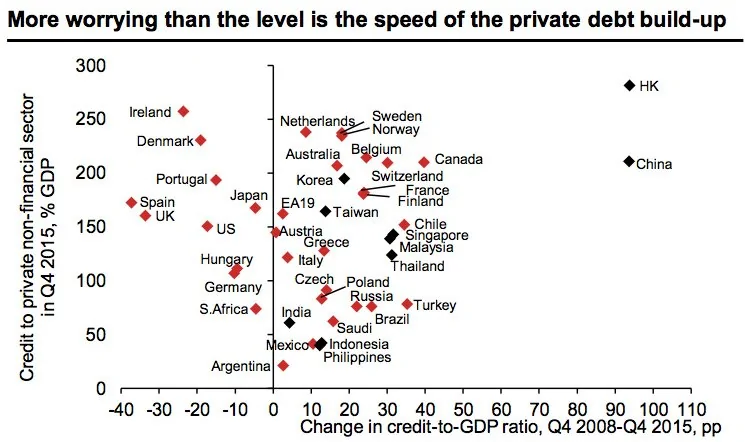

亚洲地区房地产市场泡沫化的迹象越来越明显,而其中有不少住宅市场的表现同美国房市泡沫化如出一辙。

图2:图中黑色实线代表美国2000年1月时的泡沫化指数,黑色虚线代表中国大陆2008年12月时的泡沫化指数,深灰色实线代表香港2008年12月时的泡沫化指数。

经济增长的放缓是让一切变得更糟的罪魁祸首。数据显示,亚洲(除日本以外)整体经济增速在2015年放缓至6.2%,而在2007年时这一数字甚至超过了8%。

野村证券认为,造成亚洲经济疲软的主要原因在于人口老龄化、生产力减弱以及中国经济增速下降。

野村证券的报告认为,一旦民间债务积累和房价飙升现象不可避免的发生反转,亚洲信贷市场就有可能发生崩盘。

苏博文列举了部分可能造成亚洲信贷市场崩盘的因素:美联储降息行动加速、美元大幅升值、中国或亚洲个别大型企业出现债务违约导致资产管理经理从本地区抽离大量资金等。