2023年一般投资者最关注的主题只有一个:寻找高息存款银行,并且在续期日之前再寻找下一家。

继汇丰日前上调定期存款息率后,中银香港及恒生近日亦出手,一同把跨年的3个月港元定存息调高0.2厘,至4.5厘,即与汇丰睇齐。

之后汇丰更一反常态,为一些超短期存款提高极高利率,包括将7天期港元定期存款利率,最高加至13厘,不过计划是属于外币兑换及定期存款优惠。而另一家发钞行中银亦有提供年利率高达10厘的短期存款优惠,条件是客户需透过兑换外币。

大行之外,外资及中小行亦更为进取,好像花旗就为新客户以5万元或以上开立港元定存,3个月年利率为5厘;富邦、大新、工银亚洲等多间中小银行更提供半年以上定存锁定较长期资金。

为了抢夺跨年资金,银行战场除了定期存款,更伸延至活期产品,甚至比定期存款“更抵玩”,成为“好息者”新宠儿。星展至明年2月底,4个月每月有高息5.2厘,大行如渣打单月维持最高6厘,其他银行都有加息,平均每月也有高达4.8厘左右,高息过绿债。活期息口随时高过定期存款,起存门槛却更低,而且活期更灵活,若有紧急资金需求,随时可以拿钱走,虽然会失去额外利息,但不至于像定期一样,提早攞钱可能被罚手续费。

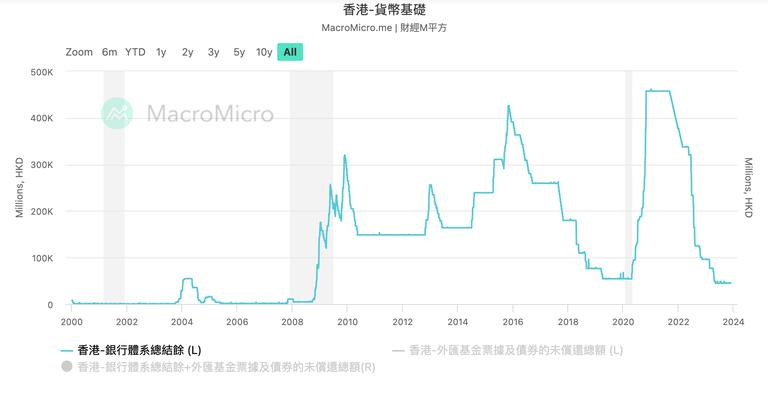

银行体系结余一年间减少了逾四千亿

有财资市场人士称,由于银行体系结余一年间减少了逾四千亿,令港元拆息在半年结及季结后仍持续徘徊在高位,银行对资金管理持审慎态度,大型银行甚至已开始着手为年结做准备,锁定跨年资金。

根据金管局数据,9月港元定存金额按月升3.4%,相反活期和储蓄存款分别减少6.2%和3.9%。如果连同其他外币,整体定存规模更突破91,697亿港元,升逾3.2%,创出有纪录新高(图1)。如果与去年同期比较,港元定期存款一年间更是急升44%,涉及增加资金多达1.3万亿元,已经等于香港GDP规模的一半;相反同期港元活期及储蓄存款就分别下跌26%及24%,定存金额占港元存款比重进一步提升至55.9%,较8月高2个百分点,显然存款转移已经是过去一年最大资本流向。

作为本地存款规模最大银行,汇丰香港的定期存款占比,今年起更是逐月提升1个百分点,到9月底已升至31%,预期今年余下时间料持续“定存化”趋势,相信资金成本高企的情况再维持一至两季。

银行资金状况日益紧绌

市民抢高息抢得开心,但高息存款背后原因只有一个:银行资金状况日益紧绌。

美国去年至今累计加息5.25厘,香港却未有跟足美国加息步伐,主要银行优惠利率加幅仍维持在0.875厘,港美加息幅度差距高达4.375厘。但这在联系汇率制度之下,肯定不会长久维持,否则将引发大量资金由港元流向美元赚取息差。香港银行体系结余(图2)已经由2021年的高位回落超过四千亿元,这正是反映资金外流情况。实际上正是银行体系在今年五月跌穿500亿水平后,港元拆息就逐步攀升,即使在半年结后亦未见回落,1个月拆息曾见5.5厘,见十五年高位,三个月拆息更因为属跨年资金,利率更触及23年新高(图3)。

拆息持续高企,的确是出乎银行界意料之外,甚至令资金管理出现了问题,今年以来银行需要透过向金管局“贴现窗”拆入资金次数及规模,均创出三年新高,甚至有发钞银行一样试过“计错数”,需要向金管局求助。

贴现窗为金管局向银行提供短期流动资金“窗口”,简单来说,银行每日结算时,假如发现流动资金并不足够,可以在每日下午五时半至六时半通过贴现窗,将持有外汇基金票据或债券做抵押,向金管局借取隔夜流动资金来进行银行同业结算。

银行罕有动用非常手段拆入资金

必须注意是,金管局这种“最后贷款人”角色,银行除了需要以贴现窗利率进行拆借外,亦会容易被当局视为日常资金管理不善而造成“标签效应”,因此银行非不必要是鲜有动用这只“窗”。但今年以来,银行却经常要频密通过贴现窗口拆入资金,其中八月更单日投放39.5亿港元的流动性,创自2021年以来最高金额。

另外在七月时候,据报作为发钞行之一的渣打,更一度要动用贴现窗拆入逾31亿元,反映作为最大行资金管理亦出现问题。而统计第三季贴现窗总共拆出180亿元资金,为2019年第四季以来最多,有交易员指出,近月同业拆借市场资金较为紧张,与息率趋升,各行收紧额度不无关系。

本港企业未来数月面临更高的举债成本

而基于本港高息环境料持续一段长时间,势推高企业融资成本。汇丰环球近日有一分研究报告很值得大家关注。报告指出,美国国债利息、港元同业拆息(HIBOR)及离岸人民币拆息均趋升,过去较低息的定息发债窗口基本已“落闸(window shut)”,本港企业未来数月面临更高的举债成本。

汇丰报告比较了多间香港企业的债务成本及组合,其中九仓置业的实际借贷年利率成本大增,由2021年的1.4厘升至去年的2.5厘,今年上半年更大幅涨至4.7厘;负债更沉重的新世界,负债比率由去年底的46.9%升至48.7%,计及永续债更高达83%,不单要出售重大盈利来源的新创建来减债、更要大削末期息八成。

香港财金官员有留意危机浮现吗?

当本港具财政实力的大型蓝筹企业,都要面对贷款利率急升逾3厘,其他中小企面对的压力更可想而知。香港最新10月采购经理指数(PMI)已降至48.9,数值连续4个月低于50盛衰分界线,反映私营经济景气再度转差,企业减产幅度更是一年以来最大。展望未来12个月的经营前景,受访企业忧虑经济的不确定风险升温,加上业务竞争力不足,令悲观情绪更强烈。

高利率环境已经不单影响楼市,楼价由高位已回落逾两成,楼价指数已跌至六年半新低,大行甚至评级机构预测未来一年仍要再跌多一成;而对中小企来说,市民消费不振(更多可能是北上消费),另方面却面对借贷成本急升,经营压力是愈来愈大。尽管高息存款对有钱一族来说是开拓新收入来源,一般市民却要面对利息增加压力,但我们的财金官员有留意这种危机吗?

-颜宝刚

(以上评论纯属作者个人观点,并不代表本台立场。)