铜价从二战时期到现在的涨幅大致就等于美元购买力的跌幅,也就是说,美元贬值是铜价上涨的核心推动力,美元贬值幅度基本就等于铜价上涨的幅度,为什么会出现这种大道至简的情形?

第一,在短期内铜价的涨跌肯定与需求有关,所以分析师日夜执迷于供需分析,但只要将时间拉长,这种供需关系对价格的影响就几乎基本忽略。

假设从现在开始,铜的需求放缓导致供给逐渐过剩,铜价就会下跌然后还会超跌,此时从铜业勘探、开采到冶炼整个产业链的利润都会下降,甚至会出现亏损,相关产业链也就难以吸引投资,新增产能就会减少,可随着时间的延续旧矿山的产量会不断下降,供需关系就会逐渐得到缓和,铜价就开始回升,最终铜价就又回到了平衡位。这里的平衡位指的是整个产业链回到正常利润率的位置。相反,如果现在因需求增加导致供不应求,价格就会上升,然后还会超涨,此时大量的资金就会涌入铜业勘探、开采、冶炼整条产业链,产量就会增长,价格就会被平抑回到平衡位。看起来供需关系在影响着价格,但如果将时间拉长,这种影响就可以大致被平滑掉。

还有另外一种影响同样不可忽略,那就是科技发展的影响。当一种商品供不应求之时,价格上升,企业为了降低成本就会加速研究替代品,然后就会压制这种商品的需求和价格,今天的锂业比较典型,在政府投资的刺激下新能源汽车产业的发展很快,锂电池的需求急剧放大,锂身价倍增,现在很多企业都开始加速研究新型电池,目的之一就是替代锂,进而降低电池成本以提升本企业的竞争力,目前这种研究已经出现了明显的进展,锂价就会逐渐被平抑;相反,当一种商品供过于求之时价格十分低廉,其应用范围就会更广,需求就会放大,价格就会得到修复。最终,让供需关系对价格的扰动实现最小化。

市场每天都在供需关系的影响下反复波动,一般分析师的工作就是分析这种波动,但如果我们站的更高一点、将时间拉长一点,短期的供不应求或供过于求对价格的扰动都会得到自动修复,从长期来看对价格的影响并不大。

第二,二战期间,伦敦金属交易所LME在战争期间将铜价固定在每吨56英镑,当时英镑兑美元汇率是1:4.03,折合每吨236.88美元,

目前伦铜价格约8415美元,与二战时期相比的涨幅已经很大。在这大约80年中那1吨铜到底出现了什么样的变化?当然毫无变化,根源是英镑的价值变了,变的是货币的价值。

所以,从长期来说,铜价的核心驱动力来自于货币,对国际市场来说就来自于美元。

当今时代有两种货币,一种是自身并无价值的纸币,就是主权货币,一种是由自身内在价值支撑面值的实物货币,包括大宗商品,需求有保证的城市的房屋,贵金属,等等,我们很可能正在进入一个实物货币的金色牛市中。

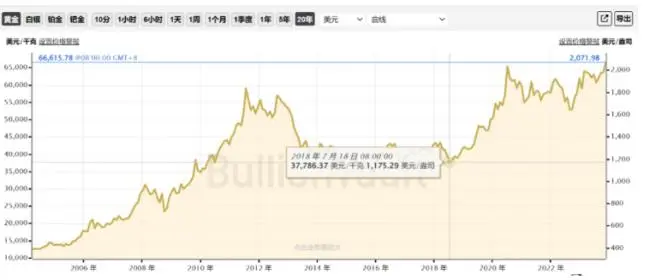

首先参考下图,黄金已经摆脱了12年的盘整,形成了突破之势。

本世纪前十年左右,黄金走出了牛市。

上世纪最后二十年被誉为是美国经济的黄金二十年,海洋经济、航空航天、信息技术的快速发展给黄金二十年奠基,2000年互联网泡沫破裂意味着黄金二十年的结束,这意味着美国经济增长动力丧失、经济效率出现了大幅下滑,否则就不会出现泡沫破裂,以前曾经以资本投资收益率的下降论述过这个话题。为了给经济社会减震,此时美联储开始印钞放水,但既然经济内在的增长动力已经丧失,资本投资收益率大幅下滑,这些资本就无法进入实体经济活动中,就只能无奈地炒作资产价格,楼市开始快速繁荣。随着资产价格的上涨,生产要素价格就加速上升,实体经济的效率和资本投资收益率就更低。要注意的是,美联储印出来的美元本质上只是一张纸,没什么价值,只有投入到经济活动产生价值之后,美元才有对应的价值,才摇身一变从纸张成为货币,所以资本投资收益率的不断下降本质就是美元价值的不断下降,美元价值的不断下降就驱动了这一时期黄金的牛市。

2011年9月伦敦金价曾经达到1920美元每盎司,然后开始回落,这意味着上一轮牛市的结束,当然也意味着新周期的开始,这个整固的新周期一直持续到今年。

新周期的典型特征是,次贷危机爆发之后全球进入了世界历史上独一无二的零利率时代,直至2022年。既然全球主要货币实施零利率甚至负利率,对应的就是极低的通胀率,部分欧洲国家甚至出现了家庭向银行贷款银行需要倒贴利息的奇观,对应的就是经济全球化最高潮的阶段,是全球异常罕见的产能过剩时期,这个时期是美元欧元等货币价值异常稳定的时期,黄金价格当然不会有作为,就只能整固。

本月黄金的突破意味着实物货币的金色牛市正在不可阻挡地到来。

2018年美国川普政府发动的贸易战和2022年俄乌战争的爆发表明,逆全球化已经开启。

第一,在这个时期,全球各个主要经济体为了国安要求都必须在经济和产业链上进行“再独立”,降低对它国的依赖,这意味着全球产业链将加速断裂、重组,这个过程就是全球的经济效率和资本投资收益率加速下跌的过程,过去曾经以台积电在美国建厂说明这个原理,这里就不再重述。各主要经济体经济再独立、资本投资收益率加速下跌就将推动货币加速贬值。

全球的生产活动唯一只取决于经济效率,逆全球化导致全球经济效率的下降意味着世界将从物质过剩逐渐过渡到物质短缺的时代,是货币高速贬值的时代。

第二,逆全球化到来意味着全球主要国家将开启对抗、军备竞赛和战争模式,这会导致各国的财政支出刚性增长,货币加速贬值。

第三,全球化年代是各国财政支出和债务失控的时代,逆全球化到来、利率飙升之后各国的债务危机将愈演愈烈,推动货币加速贬值。

综合上述因素,我们面对的是一个历史上非常罕见的时代,与历史上的任何时期都没有可比性,全球货币都将进入高速贬值的年代。黄金永远都是纸币的标尺,当纸币高速贬值之时金价当然要再走牛市,这就是现在向上突破的内在含义。

事实上,金价早已经在目前的水平上“突破”。

见上图,从2021年下半年开始,美国的通胀率开始飙升,意味着单位美元的价值、即单位美元的购买力开始加速下跌,但此后美联储开始暴力加息,当金融体系内的美元可以得到高利息补偿之后就可以掩盖单位美元的贬值,降低美元的避险需求,让单位美元的贬值无法在金价上体现出来。但随着过去半年多以来美国失业率开始见底回升、经济趋于低迷,美联储就会降息,这种掩盖效应就会消失,单位美元价值在过去两年中的快速下跌就会在金价上显示出来,美元的避险效应开始显现。

过去两年的高通胀决定了目前金价的向上突破。

黄金是衡量美元价值的尺子,当金价在新时期的基本面驱动下再次突破并上行之时,意味着美元加速贬值的周期已经开始,意味着实物货币正开启金色的牛市。