历经艰辛拼成中国生活用纸霸主的维达国际创始人李朝旺,这几年应该过得比较“郁闷”:

一是行业竞争持续加剧,给经营发展带来新挑战,二是自己早年找来的伙伴、外资大股东Essity早有去意,最重要的是,自己年事渐高,所持股份缺乏对未来的掌控力。

就在他内外交困之时,“狼来了”。

2023年12月15日,一纸公告,将维达的现有格局彻底改变,曾经还试图努力一把的李朝旺,或将很快挥别他奋斗了大半生的舞台。

01中国纸王

李朝旺的故事,是从一包纸巾开始的。

1985年,身为广东新会日用品厂厂长的他,因为厂里效益不佳,决定到香港碰碰运气。

和客户的饭局上,李朝旺注意到了一个小细节:客户摆手拒绝了服务员递上的餐巾纸,从口袋里拿出了一小包纸巾。

再一打听,独立包装的纸巾卫生方便,在香港正流行。

回到工厂,他决定自己也要做这个东西——1987年,一毛钱一包的“威牌”纸巾上市了。三年后,他注册了“维达”商标和新公司名称,自此开启了自己的纸王传奇。

南巡讲话之后的中国,经济快速发展,消费持续升级,干净卫生又携带方便的纸巾,很快被消费者接受。

站在浪潮之中的李朝旺,一方面从日本引进年产万吨的造纸机,扩充规模,夯实根基,一方面在业内普遍采用蔗渣浆、苇浆、麦草浆、废纸浆的大环境下,成为国内第一家采用100%进口原木浆生产生活用纸的企业,以品质升级突围。

此后10年间,维达一边按南北和东西走向,先后在全国构筑了九大生产基地,一边配合这个“十字型”的生产布局,强化渠道与营销网络,快速成为中国生活用纸的领军人。

2007年,创业20周年的维达登陆港交所,完成了从乡镇小厂到“面巾纸也能上市”的飞跃。

快速做大的事业,是李朝旺用做小自己换来的。

上市之前,维达就引入了国际卫生用品巨头Essity参股,2008、2012、2013年Essity又三次增持,最终成为维达持股超过51%的控股股东,李朝旺自己的股份则一路摊薄。

李朝旺用大股东地位,换回了Essity更先进的治理经验,也获得了Essity旗下一连串品牌与业务,包括主打高端产品的得宝;商务用纸品牌多康;女性护理用品轻曲线;婴儿护理用品嘘嘘乐、Dryper、丽贝尔;成人失禁护理品牌添宁、包大人来助力发展。

2016年,维达还整合了Essity母公司爱生雅在台湾、马来西亚、韩国、新加坡、泰国的业务,一跃成为亚洲领先的卫生用品企业。

这一系列操作,让维达的营收从上市当年的17.78亿港元,一路蹿升到2022年的194.2亿港元,不但冲进中国生活用纸的四大天王之列,而且多次是王中之王。

在整个过程里,李朝旺舍得出钱砸技术、砸设备,甚至舍得出让大股东地位,但却在一个方向上始终坚持不肯撒手:打造品牌。

生活用纸作为快消品,直接对应大众,品牌决定消费者的选择,是影响竞争力的最核心因素,李朝旺治下的维达,则是四大巨头里最舍得,甚至也是最早为品牌大投入的从业者。

为了打造金字招牌,维达一手抓品质提升,一手大把砸钱于市场营销。

其标志性动作包括:

它是第一家在电视上打广告的纸企;从1996年开始赞助全国足球甲A联赛;2001年成为冬奥会中国代表团的“唯一用纸”;2005年,以600多万元邀请香港明星沈殿霞做代言人,这笔费用是维达前一年在香港市场赚到的全部利润,它带来的收获,则是在港销售额当年翻番。

2008年,维达拿到《喜羊羊与灰太狼》的品牌授权,只用三个月,相关系列产品就上市销售;2014年,公司邀请林志玲为“纸巾婚纱”的活动代言,话题阅读量超过1亿;2015年,维达用“有钱任性”的网络热点,结合产品做了一波“韧性过年”的营销。

维达最漂亮的一次品牌营销,发生在2016年。

当年6月,北京竞园艺术中心,经过150滴水的冲击后,维达纸巾产品的正中区域已经湿透,但纸巾却完整不破。活动高潮是对韧性极限的测试——湿透的面巾纸上,再加了6枚硬币,纸巾依然没有破。

那一刻,全场掌声雷动。

第二年,维达的市场占有率超越恒安,登顶“中国纸王”。

02维达之困

中国生活用纸,如今以维达、恒安、金红叶、中顺洁柔四家头部企业统治着江湖格局。最近几年,维达则一直稳居“中国纸王”之位。

2022年,维达的卫生纸及面巾纸,手帕纸、擦拭纸三大品类,在中国大陆的零售市场份额分别排名第一(5.1%)、第一(18.4%)和第二(20.4%),生活用纸总排名第一(9.8%)。

最高市占率背后,维达的年产能却是较低的,相比金红叶的213万吨、恒安国际的150万吨,维达2022年的139万吨的产能,只能排在全国第三位。

用6.9%的产能,占据9.8%的市场份额,维达的产能利用率之高,竞争力之强,可见一斑。

这和维达对渠道的强力掌控是分不开的。90年代以来,生活用纸的销售渠道先后经历了两轮大变革,每一轮,维达都不仅没有掉队,反而越做越强。

第一轮变革,是大卖场对“区域代理—城市代理—零售门店”的取代。到2010年,连锁超市和大卖场占据了生活用纸国内消费额的72%;第二轮变革,是电商的成熟和发展。

在商超变革中,维达通过全国化布局成长为市场覆盖能力最强的品牌;在电商变革中,公司更是遥遥领先,2022年,电商销售已占公司销售额的44%,其中大陆的占比达到53%。

从2011到2022年,公司电商渠道销售额的年均复合增速达到了惊人的97.6%。

2022年,维达的营收冲到了194.2亿港元,是历史上最好的一年。但看起来繁花似锦的局面,却藏着一些让经营者手心出汗的数据:

自2020年冲上18.74亿港元的高点后,维达的净利润就一直回落。2021年,其净利润降至16.38亿港元,到2022年,更近一步降至7亿港元,净利率也萎缩到3.64%。

造成这个局面的原因很多,行业竞争格局恶化,是比较主要的一个。

2010年到2022年,中国生活用纸行业的年均新增产能达146万吨,远高于每年36万吨的落后产能淘汰速度,其产能年均10.3%的复合增速,也高于同期生活用纸消费量7.8%的复合增速。

供大于求,让行业的产能利用率持续下降,从2010年的85%,落到了2022年的63%。

历史上,纸企解决这个问题,有一条比较成熟的路:“上新机、扩规模、降成本、砍价格、冲销量、拿份额。”四大巨头也都是从这条路上蹚过来的,并且走到了极致——2011到2015年,四大巨头产能的年复合增速达到了18.1%,远高于行业平均的10.7%。

但这条老路,在最近几年越走越窄。

截至2022年末,行业内97%的在产产能都已换成现代化设备,挤压落后产能获得份额增长的空间,几乎没有了。而新装备的普及,又带来了行业高水平和同质化竞争的加剧。

这逼着维达等巨头只能在营销上加大投入,销售费用一路攀升。2018年,维达的销售费用还只有23.8亿港元,到2022年,这项投入已达到38.37亿港元。以2023年中报19.41亿港元的水平估算,维达在2023年的销售费用,很可能冲破40亿大关。

增长的费用,吃掉的都是利润。而维达还面临着另一个挑战:原料成本。

生活用纸的生产成本,可以拆成原料、能源、人工、折旧几项,最大的一块,就是占比76%的纸浆。

华泰证券研究所算过一笔账,每吨生活用纸要消耗1.03吨纸浆,如果吨浆价格上涨100元,纸企的成本就要上升1%,净利润则要下降6.5%。历史上,维达净利率的几次滑坡,都和纸浆成本波动有关。

身为头部企业,维达可以在一定程度上通过规模化采购降低成本,但这也有尽头——纸浆的采购随行就市,不仅要看上游的供需,甚至还要看上游的脸色。

因此,掌握上游原材料供应,实现产业链一体化,是解决降本难题的最好方案,而这恰恰是维达无能为力的短板。

造纸需要纸浆,纸浆需要木材,而木材需要种树,这个传导关系,类似于从牛奶到牧草种植。

要造出好浆,关键在于能不能把树种好——而这同样是门槛很高的行业,全球“一超四强”的浆企Suzano、APP+PE+Domtar、APRIL、CMPC、Arauco,每一家都在这个领域里泡了几十年。

对李朝旺来说,业绩之外也还有烦恼:一是自己早年找来的伙伴外商大股东Essity,早有去意,更重要的是,自己年事渐高,所持股份也缺乏对未来的掌控力。

也就在这时,一个很会种树的人,冲了过来,对李朝旺扣响了扳机。

03印尼猛人

这个很会种树的人,名叫陈江和。

陈江和与李朝旺有个共同之处——少年时代都很穷困,不同的是,陈江和是印尼华人。

17岁开机车零配件小店铺,18岁创立从事石油设备的金鹰公司。1973年的全球石油危机里,印尼政府大力开发石油资源,陈江和的设备工程生意水涨船高,26岁就赚到了人生第一个1000万美金,并且找到了一个新方向——三夹板。

印尼是林业大国,但当时的印尼却基本只出口原木,就连三夹板也是将原木出口到他国,加工后再返销印尼。陈江和因此萌生想法,自己开工厂,赚这一进一出的利润。

只用13个月,陈江和就建成了一个投资千万美金,用工2000人的工厂。

这个速度甚至惊动了印尼总统苏哈托,他带着7位部长,亲自为这个不到30岁的年轻人剪彩,并在现场找来纸笔,与陈江和一起算起了三夹板的经济账。

算完之后,苏哈托留下了一句话:

“印尼应该多造夹板,多赚外汇。”

总统的鼓励,让陈江和快速起飞,不仅改变印尼单纯出口木材的局面,还继续向上进入到林木种植业。在1982年的芬兰考察中,他发现了树的另一个大用处:造纸,继而再从纸浆开始进入到造纸行业,最终形成一个从种树到造纸的完整纸业产业链。

此后的金鹰集团建起了世界上最大的人工速生林基地——今天,金鹰旗下的林浆纸产业平台亚太资源集团管理近50万公顷人工林,每年收割90000公顷木材,同时重新种植3亿株幼苗,每年可以供应超过420万吨商品浆,在全球五大浆企种名列第三位。

除了林浆纸一体化产业,金鹰集团还拥有棕榈油(亚洲种植集团和顶峰集团)、纤维素纤维(赛得利集团和APR)、特种纤维素(巴丝集团)以及能源开发(太平洋能源集团)等多元化业务。目前,其总资产超过350亿美元,员工超过7万人。

陈江和也因此成为一代巨富,并多次登顶印尼首富之位。

作为第二代华裔,陈江和一直对中国抱有热切感情,并且以造纸为核心在中国展开投资。多年前,他就在接受华商韬略的采访时表示:“我很想为我们中华民族的复兴出点力,非常想把金鹰中国做成我们华人经营的优秀跨国企业。这是我投资中国的最基本想法。”

2003年,陈江和在山东日照,以“其他外资不答应的我都可以答应”的诚意,收购了山东日照森博浆纸有限公司90%的股权,并在2005年将其改组为山东亚太森博浆纸有限公司。

到2023年底,金鹰在中国大陆的造纸业务,已经拥有了160万吨白卡纸和200万吨文化用纸产能。美中不足的是,它在生活用纸领域涉足较少。而受数字经济影响,办公用纸的市场潜力逐渐势微,生活用纸的消费量则与日俱增。

但当金鹰想转型到生活用纸时,这个行业几乎已是铜墙铁壁。以中国市场为例,四大巨头中,恒安国际有38年历史;金红叶由同为印尼商业巨子,曾经的印尼老首富黄奕聪在1996年创立,并且在陈江和还是小辈时就与中国渊源深厚;即使最年轻的中顺洁柔,也已经24岁了。

重新创立品牌进入这个行业希望渺茫,让这些年的金鹰只能睁大眼睛寻找诸如并购等机会。2023年,创始人渐老、原有大股东又想撤出的维达,因此成为其猎物。

04拱手让人

2023年的维达,盈利能力继续下滑已成定势。

1到6月,公司实现100.7亿港元营收,利润却仅有1.21亿港元。

维达盈利能力持续疲弱的另一边,作为其持股51.59%的控股股东Essity也陷入增长的烦恼。

2019-2021年,Essity的收入始终维持在1200多亿瑞典克朗(约856.68亿元人民币)的水平;2022年虽然提升到1562亿瑞典克朗,但公司整体利润却连续几年下降,2022年甚至下滑超过35%至55.67亿瑞典克朗。

双难之下,维达的第一股东——Essity早就心生去意。

2023年4月的一份对外新闻稿件中,Essity公开了自己的这一态度:计划对维达持股进行策略性评估,可能出售部分或全部股权,旨在减低消费类纸巾业务占比。

消息一出,立刻引发了巨头跟进。

在竞购股权的队伍中,既有来自印尼的两大纸王黄奕聪家族的金光集团、陈江和的金鹰集团,也有全球最大纸浆生产商巴西Suzano这样的产业者,还有贝恩资本、CVC资本及德弘资本这样的投资机构。

而看到机会的陈江和家族,则是志在必得,而且以“多条腿走路”的方式,来势汹汹。

从去年9月25日开始,一家名为Beaumont的公司便通过场外交易,以每股16.14港元的价格,买下5981万股维达国际股份。

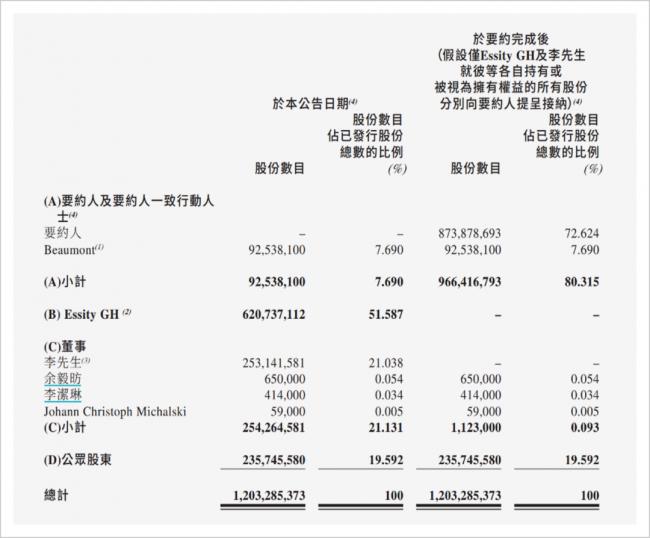

随后,这家公司又在9月26日-9月29日、10月3日-10月31日、11月1日-11月8日多个时间段,连续增持维达国际,最终合计持有9253.81万股维达国际,占比7.69%。

而Beaumont公司,只有一位名叫Belinda Tanoto的股东,她正是陈江和的女儿、金鹰集团的中国区董事长陈昱廷。

合作密切的伙伴要远去,维达创始人的李朝旺也有自己的苦恼:自己年事已高,持有的股份,以及进入公司担任维达总裁的独女80后李洁琳,似乎都难以在复杂局面下进行家族式传承。

于是,一定也曾想过买下Essity手中股份,甚至为此酝酿过方案的李朝旺最终不得不认命:为维达找一个好买家,套现走人。

2023年12月15日,这一引人注目的并购案基本尘埃落定。

当天,维达国际发布公告称,要约人Isola Castle Ltd提出以每股23.50港元的价格(较14日收市价溢价13.53%),收购公司全部股份,涉及要约收购的股份包括:

大股东Essity所持有的6.21亿股和创始人李朝旺所持的2.53亿股,两方持股比例分别为51.59%和21.04%,合计占维达国际总股本的72.62%。

假设要约获全数接纳,要约人应付的最高总额将为261.28亿港元(约合人民币238亿元),对应所出售股权,李朝旺家族将获得59.455亿港元(约合人民币54.4875亿元)现金。

而这家Isola Castle Ltd,正是由金鹰集团旗下的亚太资源集团间接全资拥有。加上已经持有的股份,交易一旦完成,金鹰集团将合计持有维达国际约80.32%股份。

这一交易最终成功完成,它意味着——

金鹰林浆纸一体化的最后一块拼图被集齐,而得到金鹰强大资源优势助力的维达,将在中国展开更凶猛的市场攻势,金光和金鹰这两大印尼纸王,则将在中国市场展开新一轮竞争。

也意味着,李朝旺的维达传奇将就此成为历史。