美东时间8月16日周三公布美联储会议纪要显示,最近一次美联储会议上,联储决策者警告通胀还有较高的上行风险,可能迫使他们进一步加息。不过,联储工作人员对经济的评估更为乐观,不再预计今年会发生衰退。

此外,同6月会议一样,尽管7月的最近一次美联储会议投票结果一致,会议纪要仍暴露了决策层对加息的分歧,显示有少数官员并不赞成加息。被视为“美联储喉舌”、有“新美联储通讯社”之称的记者Nick Timiraos评论称,虽然大多数官员支持上月加息,但部分联储官员发现加息可能太高的风险增加,凸显了联储对进一步加息越来越谨慎。

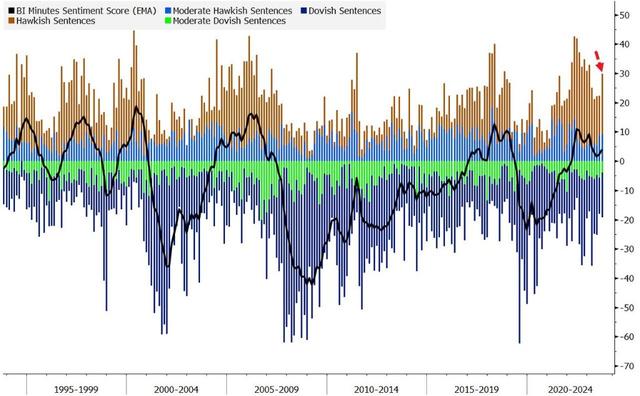

媒体评论称,相比6月的前次纪要,本次会议纪要更鹰派。纪要中,鸽派倾向语句数量大致保持不变,而鹰派的语句为今年1月以来最多。

大多数决策者仍认为通胀有重大的上行风险可能因此需进一步加息

本次会议纪要显示,7月会议上,在风险管理方面,与会者讨论了多种可能影响未来决策时的考虑因素。纪要写道:

由于通胀仍远高于联储的长期目标,劳动力市场仍紧张,大多数(most)与会者继续认为通胀有重大的上行风险,这可能需要货币政策进一步紧缩。

部分(some)与会者认为,即便经济活动有韧性,劳动力市场仍强劲,也依然存在经济活动的下行风险,以及失业率的上行风险,这些还包括了金融环境对宏观经济的影响比预期大的可能性。

多名(A number of)与会者判断,因为货币政策立场已处于限制性区间,美联储实现通胀目标就存在两方面风险,一方面是紧缩过度的风险,另一方面是紧缩不足的风险,关键是决策要在这两种风险中取得平衡。

多人认为即使降息时也未必停止缩表

7月的会议声明中,美联储对缩减资产负债表规模(缩表)行动的表述和此前多次会议一样保持不变,称按原计划进行。在7月会后的发布会上,美联储主席鲍威尔称,利率调整和缩表是独立的,美联储可能在缩表的同时降息。

本次会议纪要显示,在讨论政策前景时,所有与会者都认为,适合继续按照先前宣布的计划继续缩表的过程。紧接着纪要写道,多人认为,美联储降息时也未必停止缩表:

多名(A number of)与会者指出,当(FOMC)委员会最终开始降低联邦基金利率的目标区间时,缩表不一定会结束。

几乎所有决策者认为7月适合加息25基点几人支持利率保持不变

7月的美联储会议如市场所料宣布加息25个基点,会后声明显示,当时美联储货币政策委员会FOMC的全体投票委员一致赞成这样行动。

而本周三的会议纪要中,“几乎所有”(almost all)与会者都判定,适合7月会议加息25个基点。与会者指出,此举将让货币政策的立场进一步处于对经济有限制性的区域,有利于减少经济内的供需失衡和帮助恢复价格稳定。紧接着,纪要写道:

“两名(A couple of)与会者表示,他们赞成保持联邦基金的目标区间不变,或者他们本可以支持这样的提议。他们判断,此次维持目前的限制程度可能会使(FOMC)委员会的目标取得进一步进展,同时使委员会有时间进一步评估这一进展。”

华尔街见闻曾提到,6月会后公布的利率前景指引点阵图显示,共12人、在提供利率预期所有人中占三分之二的联储官员预计,今年利率高于5.5%、意味着6月以后今年内至少有两次加息25基点。7月会议提到两人支持按兵不动,人数只占利率决策总人数18人的11%。

决策取决于所有数据未来几个月的数据对判断可能新增紧缩的程度很有价值

7月的美联储会议声明并未排除未来还要加息的可能性,对后续行动敞开大门。相比6月会后声明,7月最大的变动是,在利率指引方面,称将继续评估新信息及其对货币政策影响。

6月的上次会议纪要显示,在讨论货币政策前景时,几乎所有(Almost all)与会者都在展望经济时判断,适合今年内进一步加息。

本次会议纪要中,讨论政策前景时并未提及上述加息的判断,而是凸显了美联储决策者对未来数据的重视,重申未来决策取决于所有数据,并新增提及,对于判断可能适合进一步紧缩的程度,数据很有价值。纪要写道,

所有与会者都继续认定,为了让通胀在一段时间内达到美联储的目标,关键是货币政策立场要有足够的限制性。他们指出,经济前景仍很不确定。他们一致认为,今后的会议决策应取决于所有的未来信息,及其对经济前景和风险平衡的影响。

与会者预计,未来几个月到来的数据将帮助澄清通胀下降的持续程度,以及产品和劳动力市场达到更好的供需平衡的程度。在确定可能适合让通胀随着时间推移回到2%而额外紧缩的程度方面,这种信息很有价值。

在沟通方面,上次纪要称,与会者强调了,向公众传达联储政策依赖数据这一方式的重要性。而本次称,与会者还强调,尽可能清晰沟通联储政策依赖数据这种方式的重要性,以及坚定致力于让通胀降至2%的重要性。

工作人员不再预计今年经济会轻度衰退2025年PCE通胀料降至2.2%通胀预测有上行风险

6月的上次会议纪要显示,美联储的工作人员和3月及5月的前两次会议一样,仍预计今年将发生轻度的美国经济衰退,但6月时他们认为,避免衰退那种下滑的可能性几乎和轻度衰退的可能性相当。

本次会议纪要显示,7月联储工作人员的经济预测强于6月的预测水平。纪要写道:

自3月中旬(美国)银行业出现压力以来,支出和实际活动的指标都强于预期。因此,工作人员不再判定经济将在年底前进入轻度衰退。但工作人员继续预计,2024年和2025年的实际GDP增长将低于他们估计的潜在产出增长水平,导致失业率将较当前水平略有上升。

通胀方面,工作人员继续预计今后几年整体和核心PCE价格通胀会下降。很大一部分核心通胀的下降料将发生在今年下半年,前瞻指标显示,房产服务价格上涨会放缓,剔除房产的核心服务价格与核心商品价格料将减速。随着供需失衡持续缓解,明年通胀将进一步放缓。

工作人员预计,到2025年,整体PCE与核心PCE通胀都料将达到2.2%,核心通胀料将达2.3%,略高于联储目标2%。

工作人员指出,他们的实际经济活动基线预测有偏下行的风险,因联储必然会在通胀上升或通胀持久时增加紧缩,所以实际活动的基线预测构成下行风险;鉴于高通胀可能持续的比预期久,或者可能发生供应面的不利冲击,他们的基线通胀预测有偏上行的风险。

强调通胀高得不可接受需进一步的通胀下降证据警惕银行信贷收紧影响可能比预期大

纪要显示,在评价经济时,与会者一致认为,经济活动一直在以温和的速度扩张。劳动力市场仍然非常紧张,近几个月就业增长强劲,失业率仍低,但持续有迹象表明,劳动力市场的供需正在取得更好的平衡。

与会者还指出,家庭和企业面临的信用环境收紧是经济逆风的来源,可能会对经济活动、招聘和通胀造成压力。然而,这些影响的程度依然不确定。

对于通胀,纪要写道,虽然通胀自去年年中以来有所缓和,但还远高于FOMC的长期目标2%,与会者仍然坚定地致力于将通胀率降至2%。与会者强调,通胀仍高得不可接受,需要进一步的证据,让他们有信心通胀显然处于回到2%这一目标的正轨。

多名(several)与会者认为,在住房以外的核心服务价格方面,尚未明显出现大幅的通胀下降压力。

在讨论通胀上行风险时,与会者提到包括最近的供应链好转、大宗商品价格下跌的趋势未能持续、总需求未能放慢到足够恢复价格稳定的地步、高企的通胀可能更持久、或者通胀预期脱钩。

在经济活动和通胀的下行风险方面,与会者考虑到,累积的货币紧缩可能导致经济放缓程度超出预期,以及银行信贷环境收紧的影响可能比预期的大。

与会者继续认为,为了让总供给和总需求达到更好的平衡,并且减轻通胀的压力,让通胀率能降至2%,需要一段时间内实际GDP增长低于趋势水平,并且劳动力市场有所疲软。