中国房地产市场泡沫正在退去,地方政府面临偿债困难,而银行体系则严重暴露于这两方面风险之下。

如果是在其他任何地方,这些因素都会被视为一场金融危机的先兆。但传统观点认为,在中国情况并非如此,因为中国债务的债权人是国内投资者,而非外国投资者,此外中国国内金融系统很大一部分都有政府做靠山,而且强干的技术官僚能够把控形势。

传统观点可能已经严重过时。

诚然,现在极不可能很快就发生像雷曼兄弟(Lehman Brothers) 2008年倒闭后的全球恐慌那样的崩溃。

然而,中国的财政和金融失衡状况已经非常严重,将这个国家带入了一个未知领域,甚至因其巨大体量将全世界带入了一个未知领域。人们根本不知道中国经济、以及如今集权于习近平一人的领导层能在多大程度上应对这些压力。

国际货币基金组织(International Monetary Fund, 简称IMF)上周发布的一系列报告揭示了该问题的严重性。

首先,尽管中国公布今年第三季度GDP同比增幅达到4.9%,强于预期,但中期前景已明显恶化。IMF认为,中国未来四年的平均年增长率仅为4%,低于一年前预测的4.6%。这使得中国摆脱债务泥潭的难度比10多年前经济增长率为10%时要大得多。

国际货币基金组织预计中国未来四年的平均增长率为4%,低于一年前预测的 4.6%。图片来源:CFOTO/ZUMA PRESS

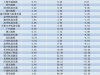

其次,IMF还提高了对中国政府赤字的预测,认为到2028年,该国赤字与GDP之比将从今年的7.1%升至7.8%。在主要经济体中,只有美国接近这一水平,这一情形当然不能令人放心。

问题不在于中国的中央政府,而在于地方政府通过表外融资平台大举借款、为城市发展项目提供资金。目前,这些地方政府债务总额与GDP之比为45%,如果将其计入中国的政府债务,到2027年,债务总额与GDP之比将升至149%,高于意大利的141%。

随著作为主要财政收入来源的土地出让金已经枯竭,中国地方政府在偿还债务方面困难重重。事实上,IMF估计,30%的地方政府融资平台如果没有政府支持就无法生存。

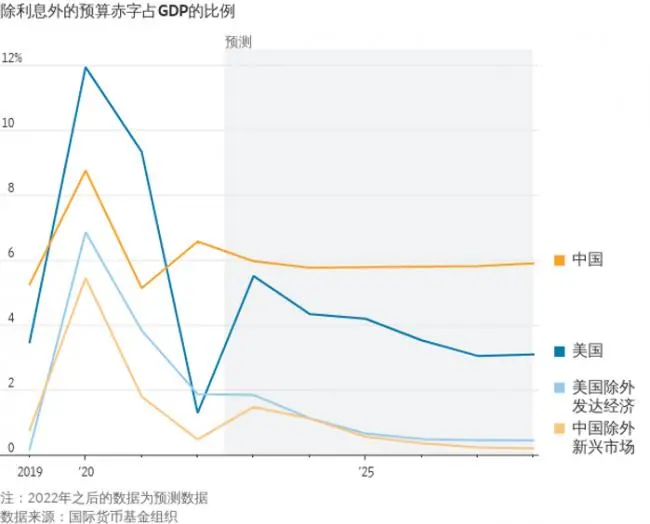

这对中国的银行来说是个大问题,毕竟这些银行持有大约80%的地方政府债务。IMF估计,仅这些债务重组成本的一半,就将使中国的银行背负4,650亿美元的减值支出,使吸收损失的资本与资产之比下降1.7个百分点。

与全球同行相比,中国的银行资本本来就不是很充足。IMF对全球银行进行的压力测试表明,如果发生经济衰退,将会大量消耗这些资本。IMF为中国模拟了一种不利情景,即三年内平均年增长率为1%而不是5%,且房地产贬值。结果是:2025年中国银行业的资本充足率将从去年的11%骤降至7.1%,是压力测试的所有地区中最差的。

还有可能出现恶性循环:贷款损失越多,银行放贷就越少。地方政府借不到钱,就会削减投资和社会服务。经济增长和房产价值就会进一步下降。

这种可能性有多大?20世纪80年代的拉丁美洲金融危机、90年代的东南亚危机以及21世纪头十年的欧元区金融危机都因外国资本出逃而大大加剧。相比之下,中国是世界的净贷款国,严格控制资本的流入和流出。中国的债务是向本国人举借的。

中国的银行也大多由中央或地方政府拥有或控制,估计政府不会让这些银行倒闭,从而会防止出现银行挤兑和恐慌。在20年前中国上一次银行业危机中,不良贷款按面值由国有资产管理公司接收。

但有时金融危机的发生是因为本地投资者的逃离,而不是外资出逃。金融危机也不总是像2007年至2009年的全球金融危机那样迅速而剧烈。有些危机是经年累月,如20世纪70年代的西班牙、80年代的美国(储贷机构)、以及90年代的瑞典和日本的金融危机。

中国巨额债务的源头在很多方面都是典型的道德风险案例。开发商和地方政府之所以能借到这么多钱,是因为贷款人认为中国政府会出手相救。但这种假设是建立在隐性的保证上,而不是明确的担保,这种模糊性可能会破坏稳定。

研究公司荣鼎集团(Rhodium Group)的中国市场研究总监Logan Wright称,中国的金融危机不会源于外部冲击,或是反映市场价格下跌的资产突然重估。在投资者认为政府会支持他们的资产,却发现政府并非如此时,危机就会发生。Wright表示:“金融市场需要迅速对这些风险重新定价。”

例如,“房地产行业以前被认为大到不能倒,直到中国政府自己的政策重点突然被认为有所不同。随着越来越多开发商的财务状况日益受到怀疑,信贷风险很快就出现了。”

Wright说,随着政府的隐性支持从外围资产中撤出,投资者也许会认为这种支持不再适用于小型银行、房贷和地方政府等核心资产。他表示:“这就是通向危机的潜在道路。”

中国官员非常清楚这些风险,已经采取初步措施重组地方政府债务,敦促陷入困境的开发商完成项目。

不过,彼得森国际经济研究所(Peterson Institute for International Economics)的中国问题专家马永哲(Martin Chorzempa)说,中国的债务规模太大,经济增长速度太慢,不可能像20年前那样将不良贷款问题掩盖起来。他还担心,在习近平治下,治理的质量已经恶化。

他说:“我担心人才外流、公布的经济指标减少、中国经济辩论的空间缩小。这些都让我担心他们可能不了解全貌。”

这对世界其他地区意味着什么?如果金融困境持续数年,会削弱中国消费者的信心,将抑制进口需求,同时导致出口大增,对外国生产商造成压力。

虽然中国的金融体系与世界其他国家的金融体系之间的联系有限,这会限制危机的蔓延,但就绝对规模而言,中国的金融体系仍然十分庞大,一旦开始出现动荡,国外似乎肯定会以某种方式感受到冲击波。

(作者:Greg Ip)