要迅速吸收存款,最大的利器就是存款利率。于是一些村镇银行一年期利率就可以给到4%以上,5年期利率甚至可以给到5.4%以上,明显要比市场高出很多。

在存款规模扩大之后,放贷的门槛也会相应地降低,这种做法在整体经济环境比较好的情况下,问题被掩盖。一旦大环境出现变化,企业的经营状况普遍不太理想了,许多贷款人还不起了,坏账就会大面积出现,资产端出现风险进而影响银行储蓄负债端的偿付能力。

从监管部门公布的数据来看,除了河南发生问题的这几家村镇银行之外,实际上目前有不少村镇银行都存在一定的风险。

作为普通储户,普通投资人,很难具备专业的技能去评估哪一家银行更安全、可靠。但常识就告诉我们,存款就找规模大、品牌响亮的国字大银行肯定更安全,不过就一定要接受收益率低一点的现实了。因为鱼与熊掌是不可兼得的。如果一定要追求高的储蓄利率,那就只能准备好承担相应的风险了。

我们也不妨看一下海外成熟市场的相关经验:

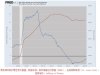

美国作为最早建立存款保险制度体系的国家,为了应对上世纪30年代的大萧条,建立了联邦存款保险公司(FDIC),专门为存款性金融机构的存款提供保障,不接受来自国会的拨款,资金全部来源于银行和储蓄机构缴纳的保险费以及投资于国库券的收益,其不以盈利为目的,旨在维持并促进国民队金融系统的信心。目前,FDIC保险基金总额超过440亿美元。

2008全球金融危机后,美国对存款保险制度进行了更加严苛的完善:存款保险额度由原定的10万美元提高到25万美元;存款保险准备金率(即联邦存款保险基金的资金量/总保险金额)由原定的1.15%提高到1.35%,并取消了原定1.5%的上限;取消了在准备金率高于1.35%时联邦存款保险公司必须向银行派发红利的要求;联邦存款保险公司不再依据银行的国内存款总量,而是依据银行的总体负债来征收保费。

由于美国银行业较早实现了利率市场化,储户们都习惯了货比三家来找利率高的银行来存款。在存款保险制度的覆盖下,每年都有数以千计的小银行开业和结业,银行倒闭常态化,储户们也见怪不怪,追求安全的储户通常把钱存在超级大行,尽管利率相对较低;而追求小银行高利率存款收益的投资人,遇上了银行出问题,就安心等存款保险走完流程来赔付,若是存款在单一银行超出保险最高额度的富人,那么也只能是风险自担,或者说是自认倒霉了。

说到风险自担,就不得不提一下国内“理财产品”的概念,这在全世界范围内是独一无二的中国特色产品。这些过去由银行、券商、信托提供的各类预期收益型和净值行的理财产品,其实就是一个以债券(或者是加上一些类债券的非标准化债权)的投资组合,也是投资者间接参与债券市场的重要途径。

银行理财产品是中国特色的投资工具,欧美发达国家没有。我国目前的本地银行过去的理财产品主要有两类,一是通过银行自身的资金池子的运作来为客户提供低风险的固定收益解决方案;二是通过“银信合作”或其他形式的通道来提供的风险从低到高的不同的本地化投资解决方案。

第一种其实就是在我国利率没完全市场化之前的一种变通做法,投资者承担的是银行的信用风险,取得的回报通常略高于同档次的银行定期存款利率。投资者是可以将其作为资产配置中保守型的类别的一部分的。

第二种要复杂得多,这些解决方案通常是在我国金融行业分业经营、分业监管的现实下,银行通过信托公司作桥梁提供资本市场解决方案的尝试。过去,投资者往往把此类银行理财产品看作无风险的固定收益类产品。信托公司也往往通过自己的直销团队或通过第三方理财机构大量发行此类以非标准化的融资为主的产品,投资的门槛为人民币一百万以上。

这些常见的“固定收益”型信托理财产品,亮丽的“预期收益率”曾远高于银行定期存款。其实它们多是以下一种贷款型产品或几种的混合:

(1)房地产信托贷款

此类产品中,信用主体是房地产开发商。投资者到期能否取得本金和预期回报要看开发商能否到期还款付息。近期,恒大、宝能、华夏幸福等过去比较进取而激进的开发商纷纷出问题,债务违约频发,涉及的房地产信托产品许多都已经不能按期兑付了。

(2)城市投资信托、矿产投资信托、委托贷款信托

信用主体当然也就是这些借钱的主体,它们的还款能力和意愿决定了投资者的本金安全和预期收益的实现。

(3)股票质押信托

往往是非流通股票(已上市的大小非流通股或是未上市的股权)的质押融资,它既是贷款又有标准化的证券。一旦借款人因各种原因无力还本付息,这些非流通股份的变现肯定不会那么顺利。

近期,安信信托、四川信托、民生信托、中融信托等已经接踵暴雷。这些出问题的信托公司每家都有几百亿的违约待付。

随着资管新规的落地,银行发行或代销的上述“固定收益”理财品种正在淡出,从取而代之的是由所属理财子公司发行并主动管理型的非固定收益类理财产品,产品系列从风险较低的以投资债券为主的,到股债混合的,也有进取型做全球资产配置的,这些产品的最终回报率多取决于资本市场的表现,也还要看投资管理人的能力。无论如何,理财产品过去的“刚性兑付”已经被打破了,投资者们也开始习惯了。

国内利率市场化的步伐正稳步推进,利率市场化意味着监管者逐步放开对存款利率上限的管制,不同的商业银行在市场竞争中不得不以提高存款利率来吸收存款,这对于储户来说是好事,可以在货比三家的谈判中处于优势地位,从而让定期存款获得相对较高的回报。但储户与投资人认为银行存款100%安全的思维定式也是时候改变了,所以取而代之的应该是秉持“高利率意味着高风险”的常识,在自己能承担风险的范围内选择适当的金融机构,因为,定期存款某种意义上也是投资理财的一部分,风险意识必不可少了。